Возврат заблокированных средств на карту сбербанк. Заблокированная сумма на карте сбербанка

Сегодня мы ответим на вопрос, что это такое – «Заблокировано средств» и прочие заблокированные средства в личном кабинете Альфа-Банка. На самом деле проблема блокировки денег не такая уж и редкая, и поэтому ее не нужно сразу же свешивать на Альфа Банк. Вникнем немного в детали и найдем способы решения. И да… Все простыми словами.

Проблема блокировки средств – откуда берется

Деньги блокируются во время проведения оплаты. Есть несколько вариантов блокировки средств:

- Случайная блокировка

- Намеренная блокировка

Обычно люди с проблемой блокировки средств обращаются по случайной причине, тогда, когда от них это совсем никак не зависит. Бывает же намеренная блокировка средств. Например, вы производите бронирование отеля. Отель для подтверждения ваших платежных намерений не сразу списывает средства, а производит блокирование средств до конца вашего проживания. В случае отмены брони деньги будут полностью или частично возвращены, в случае с завершением проживания – деньги вскоре спишутся в полной мере.

Обычно же деньги блокируются случайно. Вы совершаете какую-то покупку в интернете. Деньги так же, как и в примере с отелем, блокируются на вашем счете, а банк продавца должен выставить документы на списание. Обычно документы предоставляются мгновенно и никаких задержек не происходит. Если же банк продавца промедлит – возникнет ситуация блокировки средств. А конкретно в Альфа Банке появится сообщение «Заблокировано средств».

Что делать если заблокированы средства?

Да ничего не делать. Если вы совершили покупки, а деньги попали под блокировку, то нужно спокойно ждать. Действовать нужно лишь тогда, когда появились деньги в заблокированных, а вы не знаете их происхождения – в этом случае нужно связаться со службой поддержки банка по телефону или посетить отделение банка.

В других случаях просто подождите. Обычно деньги перечисляются в течение 5 дней. Если и после этого блокировка сохраняется – значит свяжитесь с банком, пусть немного попытаются понять, что к чему. Продавец пусть так же опросит свой банк. По документам банка деньги разблокируются вашим банком только по истечении 31 дня, если не будут предоставлены документы на списание. Поэтому следует просто подождать, обычно 5 дней хватает для всех операций в банке.

Проблема продавца

Основная причина почему люди начинают искать ответ на этот вопрос – отказ продавца высылать свой товар. Конечно, продавец может считать, что имеет дело с каким-то мошенником, которых в наше время появилось уже достаточно.

Если оплата задерживается на небольшой срок – рекомендуется подождать. Если и после этого деньги не разблокировались – связываемся с банком. Если же оплата проходила через PayPal (для него задержки средств вполне часты), а оплата происходила на том же Ebay, то продавец уже должен высылать товар. Гарантию после совершения оплаты дает сам PayPal, никто в этой ситуации не должен проиграть. Но не стоит сильно задерживать сроки ожидания. По условиям того же PayPal продавец уже через 21 день сможет стребовать свои деньги с платежной системы, а вас оставить без товара.

Итак, короткое резюме. Заблокировали средства при оплате? Не стоит переживать, свободно без активных действий можно ждать до 5 дней В противном случае свяжитесь с Альфабанком. В любом случае продавец должен выслать вам ваш товар.

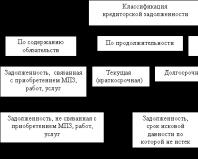

Доступный остаток – общая сумма доступных средств с учетом овердрафта за вычетом суммы заблокированных средств.

Остаток на счете – остаток средств на вашем счете. В случае наличия задолженности остаток отрицательный.

Заблокировано средств - общая сумма транзакций, совершенных вами, но подтверждающие документы по которым, пока не пришли в Банк (до получения подтверждающих документов Банк не списывает данные денежные средства со счета клиента, но блокирует их).

Доступно без овердрафта - общая сумма доступных средств без учета овердрафта за вычетом суммы заблокированных средств.

Доступно по овердрафту – сумма средств доступная по овердрафту.

Лимит по овердрафту – установленный Банком лимит (максимальная сумма) по овердрафту.

Использовано по овердрафту – сумма средств, израсходованная вами из установленного лимита.

Овердрафт - это кредит на срок до одного месяца, который Альфа-Банк предоставляет владельцам Текущего счета. Вы можете воспользоваться овердрафтом в случае недостатка или отсутствия средств - овердрафт допускает превышение расходов (в пределах установленного Банком кредитного лимита). Лимит краткосрочного кредитования составит не более 30% от вашего ежемесячного дохода. Обращение к овердрафту происходит автоматически после того, как закончились средства на вашем Текущем счете. Эта услуга особенно привлекательна для тех, кто активно использует свою пластиковую карту.

Сумма неподтвержденных операций - Общая сумма транзакций, совершенных вами, но подтверждающие документы по которым, пока не пришли в Банк (до получения подтверждающих документов Банк не списывает данные денежные средства со счета клиента, но блокирует их).

Установленный кредитный лимит - кредитный лимит, установленный Банком.

Использовано кредитных средств - часть кредитного лимита, израсходованная клиентом на момент формирования выписки.

Доступно кредитных средств - неиспользованный кредитный лимит, который вы можете потратить.

Логин – ваш уникальный идентификатор в системе, состоит из цифр. Необходим для начала работы. Логин присваивается автоматически при подключении вам системы и сообщается вам оператором Телефонного центра. Для повышения безопасности рекомендуем не сообщать его посторонним лицам.

Пароль – последовательность из букв и цифр. Вы сами задаете свой пароль при первом входе в систему. Помните: пароль в паре с логином позволяет получить доступ к управлению вашими счетами через интернет-банк «Альфа-Клик». Категорически не рекомендуем сообщать пароль кому-либо или записывать его на доступных другим носителях.

Временный пароль – пароль, который вы получите при подключении к системе. Он действует ограниченное время, поэтому вам необходимо в течении нескольких часов после подключения войти в систему и сменить временный пароль на постоянный. Если срок действия временного пароля истек, вам необходимо повторно произвести подключение к системе и получить новый временный пароль. Категорически не рекомендуем сообщать временный пароль кому-либо. В целях безопасности смените временный пароль на постоянный как можно быстрее.

Часто за удобство безналичных платежей приходится платить: из-за необоснованной блокировки клиенты обычно теряют 30 дней, за которые банк проверяет документы. О том, как быстро вернуть свои деньги, даже если банк их заблокировал, газете «Ведомости» рассказал адвокат бюро «Дмитрий Матвеев и партнеры» Станислав Ждановский.

В пример он привел кейс одного из клиентов адвокатского бюро: москвич, работающий в крупной консалтинговой компании, в течение месяца снимал в банкоматах по 100 тысяч рублей (общая сумма превысила 1 млн рублей). Спустя некоторое время банк заблокировал его счета (карточный, валютный и рублевый). Банк разблокировал счета клиента через 40 дней. А клиенту потребовалось предоставить копию трудового договора, а также справки 2-НДФЛ за два года.

В случаях блокировки счетов банки зачастую объясняют свои действия требованием российского закона «О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма» и инструкции ЦБ. В теории банки должны сообщать клиенту о блокировке счета, однако часто люди узнают о блокировке лишь когда они пытаются совершить любую операцию, кроме зачисления средств.

После блокировки клиент должен обратиться к представителю банка, чтобы узнать, какие документы нужно предоставить для разблокировки счета. Из-за того, что колл-центры зачастую не дают консультаций по телефону, клиенту приходится приезжать в банк. Вероятнее всего, кредитная организация попросит обосновать происхождение средств, подтвердить, что клиент платит налоги, а также объяснить, насколько операция экономически целесообразна.

Обычно банк снимает блокировку со счета через 30 дней после предоставления документов. Если данных недостаточно, то кредитная организация запрашивает дополнительные документы. Если счет не разблокируют через 30 дней, то клиенту лучше самому узнать в банке, нужно ли ему предоставить документы, советует Ждановский.

Решить проблему блокировки можно и другим способом. Адвокат предлагает клиентам банков в таких случаях расторгать договор банковского счета. Гражданский кодекс позволяет расторгнуть этот договор в любое время, а средства со счета банк должен вернуть за семь дней после подачи заявления (их либо выдают клиенту, либо перечисляют на другой счет).

Если банк отказывается выдать или перечислить остаток, то владельцу счету необходимо пожаловаться в ЦБ (отправив письмо с пометкой об отправлении) или обратиться с иском в суд. Адвокат предупреждает, что клиенту, скорее всего, не удастся привлечь банк к ответственности и взыскать убытки за незаконную блокировку, поскольку отказ от проведения операций в соответствии с законом об отмывании не может быть основанием для гражданско-правовой ответственности кредитных организаций.

Юрист предупреждает, что если и эти шаги не помогут, то клиенту придется обратиться в суд общей юрисдикции. Процесс займет 3-4 месяца и потребует как минимум 30-40 тысяч рублей на юридическую помощь. В этом случае положительное решение зависит от полноты пакета документов, которые подтверждают, что клиент не нарушил закон, а также правового обоснования операций. При этом большая часть дел в суде разрешается не в пользу людей, чьи счета заблокировали.

04/07/2013

Банки исправляют свои или чужие ошибки по 30 - 45 дней, а то и больше. Клиенты не понимают: почему так долго? Online812 обратился к самим банкам, чтобы узнать, для чего банкам нужно так много времени.

К ак вернуть деньги на карту

В идеале процесс оплаты по карте выглядит очень просто и даже уютно, объяснили в пресс-службе «Cбербанк Северо-Запад»: когда держатель карты проводит операцию на терминале, с терминала идет запрос в банк-эмитент (который выпустил карточку) на разрешение проведения операции. Если карта не заблокирована и деньги у клиента на счету есть, банк отправляет код авторизации торговцу - это значит, что операция прошла успешно.

Но иногда в ходе оплаты происходят ошибки. Если ошибка произошла по вине продавца, то такие ошибки обычно выявляются сразу, и если операция отменяется торговой точкой по всем правилам, то возврат средств на карту происходит в течение одного дня, рассказывает пресс-секретарь ВТБ24 по СЗФО Иван Макаров.

Самая распространенная ошибка, не связанная с человеческим фактором, - обрыв связи, рассказывает сотрудник пресс-службы Сбербанка. В таком случае операция считается не выполненной, но иногда деньги со счета, однако, списываются. Это значит, что платеж прошел по одному из двух сценариев (какой из двух сценариев приключился с вами, можно узнать только в банке).

Первый сценарий - сумма только блокируется и не списывается со счета карты. То есть вы видите, что денег на карте нет, а на самом деле они как бы заморожены, но находятся на счете. Если ничего не делать, деньги вернутся через 31 день, объясняют в Сбербанке. Но можно написать заявление - тогда авторизацию отменят через 3 - 4 дня.

Сроки возврата средств четко прописаны в правилах пользования пластиковыми картами, рассказывает Иван Макаров. 30 дней - это стандартный срок возврата средств по оспоренной транзакции. Именно столько времени дается банку на предъявление финансовой операции, в течение этого срока операция должна быть обработана банком-получателем. Если операция не прошла, сумма сама возвращается на ваш счет.

Второй сценарий - сумма списывается со счета карты. Это значит, что после операционного запроса прошло финансовое подтверждение операции, и банк-эквайер (который обслуживает торговца) списал деньги с банка-имитента. Тогда для возврата средств необходимо заявление от покупателя о проведении спорной операции - и это заявление принимает только банк-эмитент.

Заявление - это главный документ, требуемый для возврата средств, кроме паспорта и собственно карты. В заявлении необходимо указать точную сумму возврата, говорят в Сбербанке: «Часто возврат денег задерживается, потому что клиент пишет: «мне не хватает приблизительно столько-то». Если вы сомневаетесь, сколько именно, возьмите отчет по счету карты или оперативную выписку».

Бывают случаи, в которых заявления не достаточно. Например, если вы купили товар, а потом по какой-то причине вернули его, а деньги на карту при этом не вернулись, здесь обязательно нужен чек о возврате товара.

Если вы оплатили товар наличными после того, как терминал не принял карту, нужен чек об оплате наличными. Если оплатили по второй карте, желательно предоставить чек об оплате по этой карте.

По второму сценарию максимальный срок для принятия решения о возврате - 120 дней. Такой большой срок в банке объясняют тем, что бывают сложные операции, которые требуют долгого разбирательства, запроса документов и так далее. «Иногда с карты клиента списывают сумму за курение в неположенных местах, запачканные ковры или сломанный телевизор, а клиент считает, что этот платеж ошибочный. Если нам предоставляют документы, мы показываем их клиенту, предлагая написать что-то еще в свое оправдание, - и далее действуем по обстоятельствам. Вот откуда иногда возникают 120 дней», - объясняют в банке. По истечении 120 дней, даже если разбирательства не закончились, банк обязан вернуть деньги клиенту.

Сложно разобраться так же, если речь идет о транзакции, совершенной без ведома клиента банка на другом конце земного шара, рассказывает Иван Макаров. В таком случае срок разбирательств и возврата денежных средств может достигать месяца-двух, поскольку в процесс выяснения обстоятельств вовлечена международная платежная система.

В Сбербанке обращают внимание, что деньги возвращаются лишь тогда, когда ошибка совершена банком. «Если ошибку при переводе денег на счет совершил клиент, это полностью его ответственность, банк лишь выполнил его волю».

Если картой воспользовались мошенники

Другая проблема - вернуть деньги, снятые со счета без вашего ведома. По словам Ивана Макарова, банки всегда возвращают клиентам денежные средства, похищенные с их счетов, если платежная система устанавливает факт компрометации карты и мошенничества.

Распространены три вида мошенничества. Первый - создание поддельных карт. Мошенники устанавливают на банкомат оборудование, которое считывает пин-код, выпускают поддельные карты и снимают с их помощью деньги клиента. Такие деньги банки возвращают - как они объясняют, себе в убыток.

Второй вид: вам приходит смс, что ваша карта заблокирована. Вы перезваниваете по указанному номеру, вас просят подойти к банкомату, ввести пинкод и т.д. «Мы ничего не можем сделать в таком случае, потому что вы сами потратили деньги, - говорят в Сбербанке. - Надо просто помнить, что узнать о состоянии карты можно по номеру, указанному на оборотной стороне карты, и не использовать посторонние телефоны».

Третий вид - интернет-операции. Если кому-то стал доступен номер вашей карты, срок действия и код безопасности на оборотной стороне, этого достаточно, чтобы провести операцию оплаты на сайте. Обычно сайты запрашивают одноразовый пароль, который приходит на мобильный телефон. Если пароль не поступил - это ответственность банка-эквайера, и он обязан вернуть деньги. Если вам звонят и говорят: ваша карта заблокирована, сейчас вам придет пароль, продиктуйте его - значит, мошенники пытаются провести операцию по вашей карте в интернете. Если вы его называете, ответственность полностью на вас.

Впрочем, при оплате билетов на самолет или бронировании отелей через интернет их сайты часто не запрашивают одноразовых паролей. Скорее всего, это означает, что перевозчики пока не в состоянии вложиться в защитные технологии и осознанно идут на риск, поясняют в «Сбербанке». Уязвимость этих сайтов может также использоваться мошенниками, поэтому такие операции клиент легко может оспорить - и банк вернет деньги. Однако если компания, предоставившая услугу, в ответ предъявляет билет на имя клиента - значит, он добровольно воспользовался услугой и его претензии необоснованны.

Еще одна лазейка для мошенников появилась вместе с опцией «мобильный банк». По словам сотрудника «Сбербанка», главная ошибка держателей карты - меняя номер телефон, они не отключаются от услуги (для этого нужно написать заявление в отделении банка). Спустя три месяца старый телефонный номер клиента передают другому человеку - и все сообщения об операциях по карте приходят на этот номер. «Если кто-то проводит операции по вашей карте через мобильный банк, возврат денег клиенту невозможен», - предупреждают в «Сбербанке».

Кто может заблокировать деньги на карте

Впрочем, без ведома клиента деньги на карте могут блокировать и снимать без всякого мошенничества. Такое происходит, когда вы, например, берете в аренду автомобиль за границей или бронируете номера в некоторых отелях. Продавец услуги блокирует средства на вашем счету согласно договору.

Механизм блокировки действует так, рассказывает сотрудник «Сбербанка»: «Допустим, вы берете машину напрокат, и у вас блокируется 1000 евро. Это не стоимость проката, а предварительная сумма к оплате. В течение путешествия вам эти деньги недоступны. Если вы наездили только 800 евро, оставшиеся 200 евро вернутся сами на 31-й день, либо раньше, если клиент напишет заявление».

Но случается, что вы наездили больше - тогда и спишут больше. Как объясняют в Сбербанке, по правилам платежных систем, при покупке номера в гостинице и аренде автомобилей продавцу разрешено снимать со счета на 15% больше. Это возможно, поскольку у арендодателя на руках все документы: номер карты, срок действия, сумма окончательного расчета, под которой - ваша подпись, и этого достаточно для проведения операции. Правила аренды формируются не банками, а прокатчиками автомобилей, и их всячески поддерживают платежные системы, поясняют в«Сбербанке. Условия аренды всегда прописаны в договоре, и клиент сам расписывается под окончательной суммой.

Но деньги могут снять с карты и позже, уже без ведома клиента. Защитить себя от последующего снятия денег с карты арендодателем практически никак нельзя - с вас могут вычесть деньги за ремонт автомобиля или штраф, который может дойти до вас в течение полугода. Если вы нарушили правило дорожного движения, не заплатили за платную дорогу или неправильно припарковались на арендованной машине, из полиции поступают документы в компанию, где вы арендовали машину, и эта компания списывает с вас деньги. Но, как поясняют в Сбербанке, клиент всегда может подать заявление о спорной ситуации.

Заявление о спорной операции можно написать в любом отделении вашего банка, на сайте или по телефону контактного центра (на оборотной стороне карты). Когда заявление регистрируется, клиент получает сообщение в виде смс: «ваше обращение зарегистрировано, номер такой-то, звонить по телефону» - и может периодически проверять, в каком состоянии его обращение находится.

Анастасия ДМИТРИЕВА

У многих продавцов на Ali есть гарантийный срок доставки. Типа, если не получаешь товар в течение 60 дней, то можешь получить 100% возврат денег (рефанд). В условиях того, что по непонятным причинам посылки могут теряться - это удобная штука.

Как я , если посылка не отслеживается, продавец гарантирует, 60 дней прошли, а посылку вы не получили - можете смело открывать спор на 61 день и требовать денег.

Что-то подобное я и собирался делать, но была проблема: тот заказ я оплатил картой, которую впоследствии закрыл. Полностью закрыл, перестал быть клиентом банка.

Возврат денег на закрытую карту: что делать?

Я обратился в техподдержку Алиэкспресса, где очень разговорчивая гражданка всего один раз сказала, что средства возвращаются только на карту, с которой был оплачен заказ. То есть на мою давно закрытую карту Тинькофф-банка. Всё остальное время гражданка заверяла меня, что всё будет отлично, что она пропихнёт запрос куда надо и беспокоиться мне не стоит. Я открыл два спора (по каждому из двух товаров заказанных у продавца) и они действительно быстро разрешились.

Но ещё до решения по диспутам я получил письмо:

В нём было сказано, что возврат средств делается только на карту, с которой был оплачен заказ. Алиэкспрессу не важно, что с этой картой: закрыта ли, утрачена, заблокирована, просрочена. В любом случае Али предлагает обращаться в банк, выпустивший карту.

Вернул деньги на счёт, который давно закрыл

Через несколько часов после успешного завершения обоих споров я получил две СМС от Тинькофф-банка - деньги были возвращены на карту.

Я позвонил в банк и обрисовал им ситуацию. Мне предложили два варианта: либо перевести эти деньги на счёт мобильного телефона, либо оформить почтовый перевод, оплата за который составила бы сколько-то там процентов от суммы плюс двести с чем-то рублей - то есть вся сумма ушла бы на оплату комиссии. Я решил, что идти на почту и стоять очередь ради получения нуля рублей - сомнительная затея, поэтому выбрал перевод на номер телефона.

Тут возникла другая беда: у ТКС почему-то никак не получилось перевести мне деньги на Теле2, поэтому пришлось обращаться за помощью к родственникам, у которых, например, МТС. С яйцокрасными всё получилось и деньги успешно списались. А дальнейший родственный расчёт -дело техники.

Результат

В общем, если вы оплатили заказ на Aliexpress, а потом закрыли карту (или потеряли, или поменяли, или ещё что), то refund вы можете получить только на неё. А дальше обращайтесь по телефону горячей линии вашего банка и решайте этот вопрос - как выяснилось, это вполне реально.