Реферат: Валюта и виды валют. Понятие валюты, ее сущность

11.2. Понятие валюты, классификация валют, валютный курс и его формирование

[ Международная экономика [Текст] : Конспект лекций для студентов направления подготовки «Междунар. экономика» всех форм обучения / М-во образов. и науки Украины, Донец. нац. ун-т экономики и торговли им. М. Туган-Барановского, каф. междунар. Экономики; И. А. Иваненко. – Донецк: [ДонНУЭТ], 2009. – 181 с. ]

Валюта (currency) – наличная часть денежной массы, циркулирующая из рук в руки в форме денежных банкнот и монет.

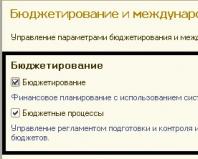

Таблица 7.1 - Классификация валют

|

Классификационный признак |

Виды валют |

|

1. По статусу валюты |

Национальная Иностранная Международная Региональная Евровалюта |

|

2. По отношению к валютным запасам страны |

Резервная Прочие валюты |

|

3. По режиму применения |

Свободно конвертируемая Частично конвертируемая (внешне конвертируемая, внутренне конвертируемая) Неконвертируемая |

|

4. По видам валютных операций |

Валюта цены контракта Валюта платежа Валюта кредита Валюта клиринга Валюта векселя |

|

5. По отношению к курсам других валют |

Сильная (твердая) Слабая (мягкая) |

|

6. По материально-вещественной форме |

Наличная Безналичная |

|

7. По принципу построения |

“Корзинного” типа |

В зависимости от принадлежности валюта разделяется на:

национальную валюту (national currency) – законное платежное средство на территории выпускающих ее стран;

иностранную валюту (foreign currency) – платежное средство других стран, законно или незаконно используемое на территории данной страны.

Валюты стран мира могут быть разделены на группы:

резервная валюта (reserve currency) – валюта, в которой страны держат свои ликвидные международные резервные активы, используемые для покрытия отрицательного сальдо платежного баланса. К основным резервным валютам относятся: доллар США, евро, японская йена, швейцарский франк, фунт стерлингов. Объективными предпосылками приобретения статуса резервной валюты являются: господствующие позиции страны в мировом производстве, экспорте товаров и капиталов, в золотовалютных резервах; развитая сеть кредитно-банковских учреждений, в том числе за рубежом; организованный и емкий рынок ссудных капиталов; либерализация валютных операций, свободная обратимость валюты, что обеспечивает спрос на нее другими странами.

свободно используемая валюта (freely usable currency) – валюта, которая широко используется для осуществления платежей по международным сделкам и активно продается и покупается на главных валютных рынках, характеризуется степенью конвертируемости валюты (считаются: доллар США, японская иена, французский франк, английский фунт стерлингов, немецкая марка);

твердая валюта (hard currency) – которая характеризуется стабильным валютным курсом, движения которого следуют в основном фундаментальным макроэкономическим закономерностям (почти синоним конвертируемости валюты).

полная валюта (full currency) – отсутствие какого-либо контроля и ограничений как в отношении текущих, так и капитальных операций.

свободно конвертируемая валюта - без ограничений обмениваемые на любые иностранные валюты. В редакции Устава МВФ (1978 г.) это понятие заменено понятием “свободно используемая валюта”.

частично конвертируемая валюта стран, где сохраняются валютные ограничения;

неконвертируемая (замкнутая) валюта стран, где для резидентов и нерезидентов введен запрет обмена валют.

Валютный курс - это количественное соотношение, пропорция, в которой валюта одной страны обменивается на валюту других стран. Иначе говоря, валютный курс есть цена единицы иностранной валюты, выраженная в определенном количестве денежных единиц национальной валюты. Валютный курс необходим для: взаимного обмена валютами при торговле товарами, услугами, при движении капиталов и кредитов. Когда цена единицы иностранной валюты в пересчете на отечественную валюту растет, то говорят об обесценивании национальной валюты и наоборот.

Валютный паритет - законодательно установленное соотношение между двумя валютами, которое является основой валютного курса. Соотношение двух денежных единиц по количеству содержащегося в них чистого золота называется золотым паритетом. Например, если один фунт стерлинга содержит 2 г золота, а французский франк 0.2 г золота, то паритетный курс между ними составит (2/0.2)=10 , т.е. 1ф.ст.=10 фр. франкам.

Различают три вида валютных курсов :

Фиксированный валютный курс - это официально установленное соотношение между национальными валютами на основе взаимного паритета. Он является официальным валютным курсом страны и устанавливается ее центральным банком.

Колеблющийся валютный курс - это валютный курс, который свободно изменяется под воздействием спроса и предложения.

Плавающий валютный курс - это разновидность колеблющегося валютного курса, который предполагает использование механизма валютного регулирования.

Валютный курс как базовое соотношение двух валют может устанавливаться законодательно или определяться в процессе их взаимной котировки.

Валютная котировка (currency quotation) – определение валютного курса на основе избранных рыночных механизмов.

Используются два основных метода валютной котировки :

1) прямая - выражение национальных валют (приравнивание) к денежной единице другой страны. В настоящее время большинство стран мирового сообщества используют прямую котировку, причем национальная валюта приравнивается к доллару США. Это обусловлено тем, что доллар США обеспечивает осуществление более 2/3 международных торговых операций;

2) обратная - выражение национальной денежной единицы в валюте другой страны. Например, 1 фунт стерлингов % 1,5 доллара. Это обусловлено тем, что до 1910г. международные торговые операции в основном обеспечивали фунт стерлингов, и к нему приравнивались валюты стран мира. Такая котировка сохранена в Великобритании. Примером косвенной котировки является приравнивание доллара США к другим валютам на их территории.

Важнейшей характеристикой валют является степень их конвертируемости.

Конвертируемость валюты (currency convertibility) – способность резидентов и нерезидентов свободно, без всяких ограничений, обменивать национальную валюту на иностранную в сделках с реальными и финансовыми активами.

С точки зрения отношения к валюте резидентов конвертируемость валюты разделяется:

внутренняя конвертируемость (internal convertibility) - право резидентов покупать и совершать операции внутри страны с валютой, т.е. внутренняя конвертируемость охватывает как текущие, так и капитальные операции, но не подразумевает параллельного обращения нескольких валют;

внешняя конвертируемость (external convertibility) – право резидентов совершать операции с иностранной валютой с нерезидентами.

Параллельное обращение валют (currency co-circuation) – использование одной или нескольких иностранных валют в денежной системе государства наряду с национальной валютой, признаваемой законным платежным средством.

Параллельное обращение может иметь конкретные формы:

долларизация – использование иностранной валюты в качестве средства обращения, единицы расчета и средства сбережения;

валютное замещение - использование иностранной валюты только в качестве средства обращения.

Основные факторы, влияющие на валютный курс:

1. Темп инфляции . Соотношение валют по их покупательной способности (паритет покупательной способности), отражая действие закона стоимости, служит своеобразным хребтом валютного курса. Поэтому на валютный курс влияет темп инфляции. Чем выше темп инфляции в стране, тем ниже курс ее валюты, если не противодействуют иные факторы. Инфляционное обесценивание денег в стране вызывает снижение покупательной способности и тенденцию к падению их курса к валютам стран, где темп инфляции ниже. Данная тенденция обычно прослеживается в средне- и долгосрочном плане. Выравнивание валютного курса, приведение его в соответствие с паритетом покупательной способности происходят в среднем в течение двух лет.

Зависимость валютного курса от темпа инфляции особенно велика у стран с большим объемом международного обмена товарами, услугами и капиталами. Это объясняется тем, что наиболее тесная связь между динамикой валютного курса и относительным темпом инфляции проявляется при расчете курса на базе экспортных цен.

2. Состояние платежного баланса . Активный платежный баланс способствует повышению курса национальной валюты, так как увеличивается спрос на нее со стороны иностранных должников. Пассивный платежный баланс порождает тенденцию к снижению курса национальной валюты, так как должники продают ее на иностранную валюту для погашения своих внешних обязательств.

3. Разница процентных ставок в разных странах . Изменение процентных ставок в стране воздействует при прочих равных условиях на международное движение капиталов, прежде всего краткосрочных. Повышение процентной ставки стимулирует приток иностранных капиталов, а ее снижение поощряет отлив капиталов, в том числе национальных, за границу.

4. Деятельность валютных рынков и спекулятивные валютные операции . Если курс какой-либо валюты имеет тенденцию к понижению, то фирмы и банки заблаговременно продают ее на более устойчивые валюты, что ухудшает позиции ослабленной валюты. Валютные рынки быстро реагируют на изменения в экономике и политике, на колебания курсовых соотношений. Тем самым они расширяют возможности валютной спекуляции и стихийного движения “горячих” денег.

5. Степень использования определенной валюты на еврорынке и в международных расчетах.

6. На курсовое соотношение валют воздействует также ускорение или задержка международных платежей. В ожидании снижения курса национальной валюты импортеры стараются ускорить платежи в иностранной валюте, чтобы не нести потерь при повышении ее курса. При укреплении национальной валюты, напротив, преобладает ее стремление к задержке платежей в иностранной валюте.

7. Степень доверия к валюте на национальном и мировых рынках . Она определяется состоянием экономики и политической обстановкой в стране, а также рассмотренными выше факторами, оказывающими воздействие на валютный курс. Причем дилеры учитывают не только данные темпы экономического роста, инфляции, уровень покупательной способности валюты, соотношение спроса и предложения валюты, но и перспективы их динамики.

Различают узкое и широкое определение валюты. Согласно узкому определению под валютой понимаются банкноты и монеты, являющиеся законными платежными средствами на территории данного государства. В более широком смысле под валютой понимают не только банкноты и монеты, но и требования, выраженные в виде банковских вкладов, векселей и чеков.

Валюта классифицируется но различным признакам: но своему статусу, по отношению к валютным запасам страны, по отношению к курсам других валют, режиму применения, по видам валютных операций и т.п.

По статусу различают национальные, иностранные, международные и евровалюты.

Национальная валюта - законное платежное средство на территории определенного государства. Например, в Российской Федерации национальной валютой является российский рубль.

Иностранная валюта - иностранные банкноты и монеты, а также требования, выраженные в иностранной валюте в виде банковских вкладов, векселей и чеков. Например, для резидентов Российской Федерации доллар США, обращающийся на территории США, является иностранной валютой.

Евровалюта - валюта, переведенная на счета в иностранные банки и используемая ими для операций во всех странах, исключая страну - эмитента данной валюты. Данная валюта «уходит» из-под контроля национальных монетарных властей и является более дешевой, чем иностранная или национальная валюта. Примером евровалюты является евродоллар - доллар США, обращающийся на территории Европы, например в ФРГ. Несмотря на то что наиболее широкое распространение получили в мире операции с евродолларами, используются также еврофунты, евроиены, евро-евро, евро-швейцарские франки и другие евровалюты. При этом они могут обращаться не только в Европе, но и в Азии, Латинской Америке и других регионах мира.

Международные валютные единицы будут рассмотрены ниже.

По отношению к валютным запасам страны различают:

- - резервную валюту, под которой понимается иностранная валюта, в которой центральные банки других государств накапливают и хранят резервы для международных расчетов по внешнеторговым операциям и иностранным инвестициям. Резервная валюта служит базой определения валютного паритета и валютного курса для других стран. К таким валютам относятся: доллар США, евро, японская иена, фунт стерлингов и швейцарский франк;

- - нерезервную валюту - валюту, которая нс используется для хранения валютных запасов страны.

Резервная (ключевая) валюта выполняет функции международного платежного и резервного средства, служит базой определения валютного паритета и валютного курса для других стран, широко используется для проведения валютных интервенций с целью регулирования курса валют стран - участниц мировой валютной системы.

Главный критерий качества мировых денег определяется не закреплением в уставе МВФ статуса резервных валют за избранными национальными валютами, а их способностью эффективно выполнять три функции мировых денег - интернациональной меры стоимости (в качестве валюты контрактов), международного платежного и резервного средства, т.е. их конкурентоспособностью и признанием на мировом финансовом рынке.

Статус резервной валюты не только дает преимущества стране-эмитенту (внешние платежи в национальной валюте, укрепление позиций национальных институтов на мировом рынке), но и накладывает обязательства, такие как поддержание стабильности валюты, отказ от торговых, валютных ограничений, регулирование дефицита платежного баланса, согласованность внутри- и внешнеэкономической политики.

За последние 10 лет евро укрепился в своей позиции резервной валюты, его доля в общемировых валютных резервах составляет до 22%, причем именно в России доля евро в резервах наиболее высока, так как велика доля импорта из стран еврозоны.

По отношению к курсам других валют различают:

- - сильную (твердую) валюту - устойчивую валюту со стабильным курсом. К таким валютам можно отнести доллар США, евро, японскую иену, швейцарский франк и фунт стерлингов. Это связано с интенсивным экономическим развитием Германии и Японии в последние 30 лет, а также с устойчивым притоком капиталов в Швейцарию и Лондон как мировой финансовый центр;

- - слабую (мягкую) валюту - валюту, неустойчивую по отношению к собственному номиналу и к курсам других валют. Такими валютами являются большинство национальных валют развивающихся экономик, например мексиканский песо, бразильский риал, украинская гривна, казахстанский тенге и др.

По режиму применения различают:

Свободно конвертируемую валюту (СКВ) - валюту, свободно обмениваемую на любую другую валюту. Абсолютной конвертируемостью обладают доллар США, фунт стерлингов, евро, японская иена (т.е. валюты, входящие в «корзину» СДР), а также швейцарский франк. Свободно конвертируемыми валютами являются, кроме того, канадский доллар, датская крона, австралийский и новозеландский доллары, норвежская крона и некоторые другие;

частично конвертируемую валюту - валюту, обладающую ограниченными возможностями обмена на другие валюты. К таким валютам относится, например, российский рубль;

Неконвертируемую (замкнутую) валюту, используемую в пределах только одной страны. Такой валютой является, в частности, монгольский тугрик.

Выделяют также «сырьевые» валюты - валюты стран, экспорт которых преимущественно состоит из сырьевых товаров - драгоценных металлов, нефти и газа, сельскохозяйственного сырья - например, канадский и австралийский доллары и норвежская крона, ряд азиатских и латиноамериканских валют.

По классификации МВФ валюта может быть конвертируемой по текущим операциям, по капитальным операциям и обладать полной конвертируемостью.

Конвертируемость по текущим операциям предполагает отсутствие ограничений на платежи и трансферты по текущим международным операциям, связанным с торговлей товарами, услугами, межгосударственными переводами доходов и трансфертов. Конвертируемость по капитальным операциям предполагает отсутствие ограничений на платежи и трансферты по международным операциям, связанным с движением капитала (прямые и портфельные инвестиции, финансовые и товарные кредиты и т.п.).

Полная конвертируемость означает отсутствие каких-либо валютных ограничений как по текущим, так и по капитальным операциям.

Все страны - члены МВФ, подписывая Соглашение о вступлении в МВФ и присоединяясь к ст. 8 Соглашения МВФ, обязуются устранить все ограничения на международные платежи по текущим операциям. Однако это не предполагает автоматической отмены в данной стране всех существующих ранее валютных ограничений. Поэтому в зависимости от наличия или отсутствия в стране подобных ограничений можно говорить о конвертируемости ее валюты либо по текущим, либо по капитальным операциям или о полной конвертируемости национальной валюты.

Валютные ограничения представляют собой различного рода законодательные или административные ограничения прав резидентов и нерезидентов (в форме запрещения или лимитирования) при осуществлении ими валютных операций на территории государства и (или) резидентами за рубежом.

Характеризуя степень конвертируемости валют, необходимо принимать во внимание также зависимость вида валютной обратимости от национальной принадлежности валюты. В соответствии с этим признаком разделяют внутреннюю, внешнюю и полную конвертируемость валюты.

При внутренней конвертируемости свобода обмена национальных денежных единиц на иностранные валюты предоставляется только резидентам данной страны, тогда как в отношении нерезидентов сохраняются ограничения на совершение тех или иных валютных операций.

Таким образом, внутренняя конвертируемость относится к сделкам между резидентами внутри страны и охватывает как текущие, так и капитальные операции. Практически во всех развивающихся странах имеются ограничения на внутреннюю конвертируемость. Например, в Кении резиденты имеют право открывать счета в иностранной валюте в местных банках, однако выплачивать проценты но валютным депозитам запрещено; банк обязан поддерживать 100%-нос покрытие этих депозитов за счет собственных резервов и использовать средства в иностранной валюте, находящиеся на этих счетах, можно только для деловых сделок, связанных с оплатой долгов.

При внешней конвертируемости полная свобода обмена валюты данной страны для платежей и расчетов с заграницей предоставляется только иностранцам (нерезидентам), тогда как граждане и юридические лица - резиденты этого государства такой свободой не располагают.

При полной конвертируемости валюты валютные ограничения отсутствуют при проведении валютных операций как резидентами, так и нерезидентами страны.

Тип конвертируемости национальной валюты предопределяется проводимой валютной политикой в соответствии с ее направлениями и приоритетами. В то же время избранный вариант конвертируемости должен опираться на адекватную экономическую базу и институциональную инфраструктуру, одновременно являясь приемлемым и для иностранных участников валютного оборота, и для оформления соответствующих обязательств перед МВФ. В свою очередь, достигнутая степень конвертируемости национальной валюты оказывает влияние на внутреннюю экономику и состояние внешнеэкономических связей страны, ее вовлеченность в процессы мирохозяйственного обмена и международного разделения труда.

Обычно переход к полной конвертируемости осуществляется в два этапа:

- 1) страны обеспечивают конвертируемость по текущим операциям путем отмены ограничений на торговые платежи, устранения количественных ограничений во внешней торговле и снижения импортных тарифов до весьма низкого уровня, унифицированного для большинства товарных групп;

- 2) второй этап более длителен. Он связан с введением конвертируемости по капитальным операциям посредством устранения ограничений по платежам, связанным с прямыми и портфельными инвестициями. При этом полностью либерализируется движение капитала, которое в дальнейшем происходит только в соответствии с макроэкономическими закономерностями.

Введение конвертируемости национальной валюты по счету текущих операций способствует развитию мировой торговли, эффективному распределению ресурсов, росту производительности труда вследствие усиливающейся конкуренции, привлечению иностранного капитала в национальную экономику.

Достижение и поддержание страной конвертируемости своей национальной валюты является сложной экономической задачей, которая связанна с глубокими качественными изменениями как во внутренней экономике страны, так и в ее экономических отношениях с внешним миром. Поэтому при переходе к полной конвертируемости необходимо соблюдение определенных экономических условий и предпосылок:

- 1) наличие равновесного товарного и денежного рынков, где удовлетворяется спрос обладателей валюты на товары и услуги;

- 2) юридический и организационный режим свободного обмена национальной валюты на иностранную;

- 3) стабильность национальной денежно-кредитной и финансовой системы, что предполагает низкие темпы инфляции, отсутствие необеспеченной эмиссии денег;

- 4) наличие хорошо развитого и конкурентоспособного экспорта для поддержания стабильного предложения иностранной валюты.

Наличием или отсутствием вышеперечисленных условий объясняется неодновременность перехода стран к режиму конвертируемости своих национальных валют, а также разная степень или форма конвертируемости, которой обладают эти валюты.

Обычно переход от конвертируемости по текущим операциям к конвертируемости по капитальным операциям, а следовательно, к полной конвертируемости национальной валюты является длительным процессом.

Например, Великобритания ввела конвертируемость но текущим операциям лишь в 1961 г., а по капитальным - только в 1979 г.; Австралия -в 1965 и в 1983 гг., ФРГ - в 1961 и в 1981 гг. соответственно.

Иностранная конвертируемая валюта также может получить в стране статус законного платежного средства. В основном в мировой практике эту роль выполняет доллар США - в связи с этим данный процесс получил название долларизации. Различают «официальную» и «неофициальную» долларизацию национальных экономик.

«Официальная» (полная) долларизация - законодательно оформленное признание правительством страны исключительного или преобладающего статуса иностранной валюты в качестве законного платежного средства по отношению к национальной валюте. В 2002 г. «официальную» долларизацию провел Эквадор, заменив национальную валюту долларом США. «Официально» долларизированной экономикой является с 1921 г. Лихтенштейн, где в качестве национальной валюты используется швейцарский франк.

Однако большинство стран проводит «неофициальную» долларизацию, при которой национальная валюта используется в основном для совершения небольших сделок и официальных платежей (налоги, сборы, пошлины), в то время как иностранная валюта играет ключевую роль в проведении крупных операций и накоплении сбережений.

В настоящее время параллельное обращение иностранной валюты, где она составляет более 20% денежной массы, существует более чем в 13 странах. Значительные масштабы имеет параллельное обращение валют в ряде латиноамериканских стран (Аргентина, Боливия, Перу), в большинстве стран Восточной Европы (Болгария, Чехия, Польша, Румыния) и практически во всех странах бывшего СССР. В странах с переходной экономикой уровень долларизации достигал в 1992-1993 гг. 30-60% (за исключением Польши и стран бывшей Югославии). Широкие масштабы долларизации сигнализируют о низкой эффективности денежно-кредитной политики по обеспечению устойчивости национальной валюты.

К мерам но устранению параллельного обращения валют относятся как косвенные методы вытеснения иностранной валюты (например, повышение привлекательности депозитов и иных активов в национальной валюте за счет поддержания высокой процентной ставки по активам, номинированным в национальной валюте), так и ограничительные меры (ограничение или запрещение открытия счетов в иностранной валюте, ограничение или запрещение использования иностранной валюты для внутренних платежей, введение высоких резервных требований для банков по депозитам в иностранной валюте и т.п.). Осуществление комплекса продуманных мер при непременном достижении основ макроэкономической стабилизации национальной экономики дает реальную возможность национальной валюте постепенно стать полноценной и авторитетной как внутри страны, так и за ее пределами.

В международной валютной системе помимо национальной, иностранной и евровалюты выделяют также международные платежные единицы, или международные искусственные валютные единицы (artificial currency units).

Международные искусственные валютные единицы - это валютные единицы, эмитируемые уполномоченными международными организациями в результате и в соответствии с международными соглашениями. Часто они представляют собой «корзину» или композицию определенных валют, подбираемых на основе популярности, надежности и разнонаправленное™ изменений валютного курса, что позволяет снизить общую волатильность корзины и диверсифицировать риски участников, использующих такие валютные единицы. Международные платежные единицы применяются для безналичных расчетов между центральными банками стран -участниц соглашений, между членами МВФ, в операциях между странами по урегулированию и формированию внешних заимствований, а также в наличной форме в торговых, коммерческих и других отношениях после введения таких платежных единиц в наличный оборот.

В первую очередь к данной категории относятся СДР, специальные права заимствования (SDR - Special Drawing Rights), представляющие собой международную композитную денежную единицу. СДР являются фидуциарными деньгами (т.е. базирующимися на доверии и не имеющими обеспечения) и существуют как безналичные деньги в виде записей на счетах стран - членов МВФ. Они периодически эмитируются МВФ и распределяются между странами-участницами пропорционально их вкладу в ресурсы фонда. СДР используются в операциях между официальными органами (между МВФ и его членами, между центральными банками).

В частном секторе СДР не прижились, несмотря на неоднократные попытки ввести их в коммерческий оборот. Этому помешали проблемы, связанные с вопросами эмиссии, распределения и обеспечения, методами определения курса и сферы использования. Изначальная ограниченность применения СДР и сложный механизм эмиссии привели к постоянному снижению их значения и доли в международных расчетах и резервах.

На данный момент корзина СДР формируется из таких валют, как доллар США, фунт стерлингов, евро и японская иена. Процентная ставка СДР пересматривается каждую неделю и базируется на средневзвешенной величине процентных ставок но краткосрочным займам на денежных рынках валютной корзины СДР. Веса отдельных валют в корзине СДР пересматриваются каждые пять лет (табл. 1.1).

Таблица 1.1

Вес отдельных валют в корзине СДР за период с 1999 по 2013 г., %

Источник’, по данным Международного валютного фонда, International Financial Statistics, 2013 г.

Отдельными банками в разное время были предприняты безуспешные попытки по введению собственных, или частных искусственных платежных единиц, что было вызвано усилившейся волатильностью валютного рынка и возросшими рисками после введения плавающего курса в 1970-х гг. Например, голландский банк AMRO пытался ввести платежную единицу на основе 12 валют арабских стран, а английский BarclaysBank - на основе фунта стерлингов, немецкой марки, доллара США, французского и швейцарского франков с равными весами. Однако все подобные попытки оказались неудачными в силу слабости составляющих валют, юридической неурегулированности, малой экономии от масштаба, высоких операционных издержек и недостаточной поддержки на официальном уровне.

Примером международной платежной единицы, использующейся как в безналичных, так и наличных расчетах, является евро - единая валюта для стран Европейского союза (ЕС), которые вошли в еврозону (Европейский экономический и валютный союз). Эта валюта была образована путем слияния национальных валют стран-участниц в единую платежную, расчетную и резервную единицу, которая вначале использовалась лишь в безналичных расчетах, а затем вышла в наличный оборот и позволила странам ЕС минимизировать валютные риски и проводить единую политику финансовой стабильности.

Существует несколько подходов для выделения различных видов валют, в частности выделяют:

1. По отношению к государству-эмитенту:

o национальная

o иностранная

o коллективная (например, СДР, ранее существовавшая ЭКЮ, сейчас - евро)

2. По возможности обмена на другую валюту (конвертируемости):

o свободно конвертируемая

o частично конвертируемая, частично обратимая: применяется валютные ограничения по отдельным видам обменных операций

o неконвертируемая, необратимая, замкнутая

3. По обеспеченности драгоценными металлами в рамках действующей денежной системы:

o обеспеченная золотом

Золото́й станда́рт - монетарная система, в которой основной единицей расчётов является некоторое стандартизированное количество золота.

В экономике, построенной на основе золотого стандарта, гарантируется, что каждая выпущенная денежная единица может по первому требованию обмениваться на соответствующее количество золота. При расчётах между государствами, использующими золотой стандарт, устанавливают фиксированный обменный курс валют на основе соотношения этих валют к единице массы золота.

Сторонники золотого стандарта отмечают, что его использование делает экономику более стабильной, менее подверженной инфляции, поскольку при золотом стандарте правительство не может печатать деньги, не обеспеченные золотом, по своему усмотрению. Однако дефицит платежных средств вызывает спад в производстве из-за кризиса ликвидности.

o обеспеченная серебром

Серебряный стандарт - денежная система, основанная на серебре. Серебряный стандарт распространился после падения Византийской империи и господствовал вплоть до XIX века. После открытия в XVI веке крупных месторождений серебра в Серро-Рико около Потоси международный серебряный стандарт оказался связанным с испанским песо. Эти серебряныедоллары играли роль мировой валюты в международной торговле в течение почти четырёх сотен лет. В 1704 году, после провозглашения королевы Анны Британская Вест-Индия стала одним из первых регионов где был введен золотой стандарт в сочетании с дублонами, золотыми испанскими монетами. В 1717 году мастер Королевского монетного двора (англ.)русск. (англ. Royal Mint of the United Kingdom), сэрИсаак Ньютон, ввёл новый обменный курс между серебром и золотом, и это привело к де-факто переходу Великобритании на золотой стандарт. После наполеоновских войн Соединенное Королевство ввело золотые соверены и официально приняло золотой стандарт в 1821 году.

В то же время революции в Латинской Америке прервали поставки серебряных долларов (песо), производимых на монетных дворах в Потоси, Мексике и Лиме. Британский золотой стандарт сначала распространился в некоторых из британских колоний, в частности, Австралии и Южно-Африканской колонии, но не распространяется в североамериканских колониях, в Британской Индии и в Юго-Восточной Азии. Провинция Канада приняла золотой стандарт в1853 году, а Ньюфаундлендская колония (англ.)русск. в 1865 году. В США во второй половине XIX века выбор между золотым и серебряным стандартами был важной частью политических дискуссий, закончившихся фактически переходом на золотой стандарт в 1873 году. В том же году на золотой стандарт перешла Германская империя, введя в обращение золотые марки, и в течение последующих 35 лет практически все другие страны перешли на золото. Серебряный стандарт оставили только Китай и британские колонии Гонконг и Вэйхай. Конец серебряному стандарту пришёл в 1935 году, когда он был отменён в Китае и Гонконге.

o биметаллическая

Биметаллизм (от латин. bis - дважды и metallum - металл, также валютный дуализм) - денежная система, при которой роль всеобщего эквивалента закрепляется за двумя благородными металлами (обычно золотом и серебром), предусматриваются свободная чеканка монет из обоих металлов и их неограниченное обращение.

Биметаллизм представляет собой денежную систему, характерную в основном для средневековья и эпохи первоначального накопления. Соотношение между стоимостью серебра и золота в античности и средние века колебалось в пределах 10:1 и 12:1, в XVII-XVIII веках в пределах 14,5:1 и 15,6:1.

Законодательное закрепление соотношения стоимости двух металлов в условиях колебания рыночной цены вело к исчезновению из обращения монет, относительная стоимость которых в определённый момент повышалась.

В созданном в 1865 г. Латинском валютном союзе был введён биметаллический стандарт с фиксированным соотношением между серебром и золотом (соотношение 15,5 к 1). Он просуществовал до первой трети XX века.

В конце XIX века в большинстве стран биметаллизм заменён золотым монометаллизмом. Причиной перехода к монометаллизму явилось резкое удешевление серебра в связи с открытием и разработкой месторождений серебра в Соединённых Штатах Америки.

необеспеченная драгоценными металлами (бумажная)

4. По степени стабильности, устойчивости валютного курса:

o твёрдая / сильная (то есть устойчивая)

o мягкая / слабая

5. По статусу эмитента и территории обращения:

o национальная

o региональная

o частная. Частные деньги (англ. private currency) - негосударственные фидуциарные деньги, эмитируемые и используемые в обращении частными институциональными субъектами. Во многих странах выпуск подобного вида денег запрещён законом или строго регламентирован. В Шотландии и Северной Ирландии государство лицензирует частные банки для выпуска собственных бумажных денег. В наши дни отдельные частные учреждения выпускают в обращение электронные деньги. Количество совершаемых сделок с подобными валютами достигает нескольких миллиардов долларов в год.

6. По степени использования в мировом обороте:

o международная

o ключевая

o резервная

o ведущая (доминирующая)

7. По сфере применения:

o валюта цены

o валюта платежа

o валюта чека, векселя

o валюта ценных бумаг

o валюта интервенции

o клиринговая валюта

8. По наличию других валют, участвующих в обращении:

o единственное законное платёжное средство

o параллельная

o суррогатная Денежные суррогаты - это заменители официальных форм денег, введенные в обращение произвольно хозяйствующими субъектами для осуществления платежей. Денежные суррогаты могут выполнять функцию средства платежа, но не могут служить средством сбережения и определять пропорцию обмена товаров. Денежные суррогаты в отличие от денег не обладают абсолютной ликвидностью, поскольку имеют ограниченное обращение, не могут обеспечить сохранение покупательной способности, поскольку во вторичном обращении принимаются с дисконтом, т.е. по цене ниже номинала.

Основной причиной появления денежных суррогатов, как отмечают многие экономисты, является недостаток официальных денежных знаков, который может быть в результате проведения государством чрезмерно жесткой денежно-кредитной политики, направленной на устранение негативных инфляционных процессов. Основным показателем, характеризующим степень обеспеченности экономики деньгами, является коэффициент монетизации, который определяется как процентное соотношение показателя денежной массы и ВВП. Так, коэффициент монетизации в 1990 г. в России составлял от 12 до 20%, в то время как в развитых странах это соотношение составляло 60-70%. Другой причиной введения в обращение денежных суррогатов являлся разрыв хозяйственных связей.

В зависимости от специфики организации денежных отношений и характера их участников денежные суррогаты можно разделить на:

§ государственные (казначейские обязательства, налоговые льготы, региональные деньги и др.);

§ коммерческие (финансовые векселя, расписки);

§ прочие (талоны, товарные документы).

К основным причинам использования денежных суррогатов в России в начальный период перехода к рыночной экономике можно отнести:

§ замещение денег в качестве средства платежа ввиду недостаточности наличных денег, неразвитости безналичных расчетов в условиях перестройки банковской системы, отсутствие электронных денег;

§ скрытые убытки предприятий в переходный период к рыночным условиям хозяйствования;

§ уклонение от многочисленных налогов, что приводило к снижению поступления денежных средств в бюджет и увеличению его дефицита;

§ инфляционные процессы, связанные с отпуском цен в условиях перехода к рыночным условиям хозяйствования;

§ деформация товарного векселя как инструмента коммерческого кредитования в России.

Все вышеперечисленные причины способствовали развитию денежных суррогатов в России в виде финансовых инструментов, необеспеченного коммерческого кредита и бартера. В частности, для погашения неплатежей, сумма которых в 1991 - 1996 гг. составляла более 2 млрд руб., в основном неплатежи в бюджет, Минфином России были выпущены казначейские векселя для проведения взаиморасчетов между хозяйствующими субъектами, коммерческими банками и бюджетными организациями, что сделало возможным функционирование платежной системы в нормальном режиме.

10. По сроку действия:

o постоянная

o временная

11. По наличию физической формы (в форме банкнот, казначейских билетов и монет):

o реальная, наличная: находящиеся в обращении денежные знаки, которые являются законным средством платежа, а также денежные знаки, изъятые или изымаемые из обращения, но подлежащие обмену на денежные знаки - банкноты, монеты, казначейские билеты.

o счётная денежная единица: средства на счетах, выраженные в счётных денежных единицах, например, СДР, вокю, электронные деньги.

12. По своему текущему статусу:

o историческая: выведенная из обращения, уже не являющая законным платёжным средством

o существующая: участвующая в обращении, являющаяся законным средством платежа

Основой любой национальной валютной системы является национальная валюта - установленная законом денежная единица данного государства.

Общим правилом осуществления международной торговли является выражение цены товара в национальных денежных единицах. В России - это рубль, в США - доллар, в Великобритании - фунт стерлингов и т.д.

В экономических отношениях между странами национальные денежные единицы выполняют роль мировых денег. Деньги, используемые в МЭО при международных расчетах, также принято называть валютой. Также валютой следует считать денежную единицу государства, обращающейся за его пределами и на внутреннем рынке, а также денежные единицы международных валютно-финансовых организаций.

Таким образом, под валютой понимается: денежная единица страны, денежная единица иностранных государств, международная (региональная) денежная расчетная единица и платежное средство (СДР, евро).

Кроме того, существует также такое понятие как девиз – любое платежное средство в иностранной валюте.

В России основные понятия в области валютных отношений определяет Закон РФ «О валютном регулировании и валютном контроле». Согласно этому закону к валюте РФ относятся:

а) денежные знаки в виде банкнот и монеты Банка России, находящиеся в обращении в качестве законного средства наличного платежа на территории Российской Федерации, а также изымаемые либо изъятые из обращения, но подлежащие обмену указанные денежные знаки;

б) средства на банковских счетах и в банковских вкладах;

К иностранной валюте относятся:

а) денежные знаки в виде банкнот, казначейских билетов, монеты, находящиеся в обращении и являющиеся законным средством наличного платежа на территории соответствующего иностранного государства (группы иностранных государств), а также изымаемые либо изъятые из обращения, но подлежащие обмену указанные денежные знаки;

б) средства на банковских счетах и в банковских вкладах в денежных единицах иностранных государств и международных денежных или расчетных единицах.

Важнейшими элементами любой валютной системы являются валюта и валютный курс.

ВАЛЮТА (от итал. valuta- цена, стоимость) - это денежная единица, используемая для измерения величины стоимости товара.

Понятие «валюта» применяется в трех значениях:

а) денежная единица страны (доллар, иена, рубль и др.) и тот или иной ее тип: бумажная, металлическая;

б) иностранная валюта-денежные знаки иностранных государств.а также кредитные и платежные средства, выраженные в иностранных денежных единицах и используемые в международных расчетах;

в) международная (региональная) денежная расчетная единица и платежное средство (СДР, выпускаемые МВФ и ЕВРО, выпускаемые Европейской системой центральных банков, возглавляемой Европейским Центральным банком).

В зависимости от режима использования валюты подразделяются на:

а) полностью обратимые (свободно конвертируемые),

б) частично обратимые (частично конвертируемые),

в) необратимые (неконвертируемые, замкнутые).

Полностью обратимыми называются валюты стран, законодательстве которых практически отсутствуют валютные ограничения. Эти валюты обмениваются на любые другие валюты без специальных на то разрешений. К ним относятся доллар США, доллар Канады, швейцарский франк, японская иена и некоторые другие.

Частично обратимыми являются валюты стран, в которых сохраняются валютные ограничения, особенно для резидентов 1 , в отношении определенного круга валютных операций,

К необратимым относятся валюты тех стран, в которых действуют различные ограничения и запреты как для резидентов, так и для нерезидентов, касающиеся ввоза и вывоза национальной и иностранной валюты, валютного обмена, продажи и покупки валюты и валютных ценностей и др.

Конвертируемость валют является одним из инструментов, с помощью которого нейтрализуется влияние национальных границ на движение товаров, услуг и капиталов в масштабах мирового рынка.

КОНВЕРТИРУЕМОСТЬ, или обратимость (от лат. convertere- изменять, превращать) - способность национальной валюты свободно, без ограничений обмениваться на иностранные валюты и обратно без прямого вмешательства государства в процесс обмена.

ВАЛЮТНЫЙ КУРС - это стоимостное соотношение двух валют при их обмене, или «цена» денежной единицы одной страны, выраженная в денежных единицах другой страны или в международных платежных средствах. Он отражает в усредненном виде сложный комплекс взаимоотношений между двумя валютами: соотношение их покупательной способности; темпы инфляции в соответствующих странах; спрос и предложение конкретных валют на международных валютных рынках и др.

Важнейшим элементом валютной системы является валютный паритет - соотношение между двумя валютами, устанавливаемое в законодательном порядке. При монометаллизме - золотом или серебряном - базой валютного курса являлся монетный паритет - соотношение денежных единиц разных стран по их металлическому содержанию. Он совпадал с понятием валютного паритета.

Режим валютного курса также является элементом валютной системы. Различаются фиксированные валютные курсы, колеблющиеся в узких рамках, и плавающие курсы, изменяющиеся в зависимости от рыночного спроса и предложения валюты, а также их разновидности.

При золотом монометаллизме валютный курс опирался на золотой паритет - соотношение валют по их официальному золотому содержанию - и стихийно колебался вокруг него в пределах золотых точек. Классический механизм золотых точек действовал при двух условиях: свободная купля-продажа золота и его неограниченный вывоз. Пределы колебаний валютного курса определялись расходами, связанными с транспортировкой золота за границу (фрахт, страхование, потеря процентов на капитал, расходы на апробирование и др.), и фактически не превышали ± 1% от паритета. С отменой золотого стандарта механизм золотых точек перестал действовать.

Валютный курс при неразменных кредитных деньгах постепенно отрывался от золотого паритета, так как золото было вытеснено из обращения в сокровище. Это обусловлено эволюцией товарного производства, денежной и валютной систем. Для середины 1970-х гг. базой валютного курса служили золотое содержание валют - официальный масштаб цен и золотые паритеты, которые после Второй мировой войны фиксировались МИФ. Мерилом соотношения валют была официальная цена золота в кредитных деньгах, которая наряду с товарными ценами являлась показателем степени обесценения национальных валют. В связи с отрывом в течение длительного времени официальной, фиксируемой государством цены золота от его стоимости, усилился искусственный характер золотого паритета.

Валютный курс оказывает большое влияние на многие макроэкономические процессы, происходящие в мировой и национальной экономике. От уровня валютного курса, с помощью которого сопоставляются цены на товары и услуги, произведенные в разных странах, зависит конкурентоспособность национальных товаров на мировых рынках, объемы экспорта и импорта, а, следовательно, и состояние баланса текущих операций.

Ни одна из систем валютных курсов не обладает исключительным преимуществом с точки зрения достижения полной занятости и стабильного уровня цен.

Основное преимущество системы фиксированных валютных курсов - их предсказуемость и определенность, что положительно сказывается на объемах внешней торговли и международных кредитов. Недостатками данной системы являются, во-первых, невозможность проведения независимой денежной политики и, во-вторых, большая вероятность ошибок при выборе фиксируемого уровня валютного курса.

Основное достоинство гибкого валютного курса заключается в том, что он выступает «автоматическим стабилизатором», способствующим урегулированию платежного баланса. В то же время значительные колебания валютных курсов отрицательно сказываются на финансах, порождая неопределенность в международных экономических отношениях.

Валютный курс как макроэкономический показатель, отражающий положение страны в системе мирохозяйственных связей, занимает особое место в системе показателей, используемых в качестве средств государственного регулирования платежного баланса. Причина заключается в том, что его повышение или понижение немедленно и непосредственно воздействует на экономическое положение страны. Изменяются ее внешнеэкономические показатели, валютные резервы, задолженность, динамика товарных и финансовых потоков.

Существует несколько вариантов установления курсовых соотношений между национальной и иностранной валютами:

«плавающий» валютный курс - курс национальной валюты по отношению к иностранным - свободно колеблется в зависимости от спроса и предложения;

регулируемое, или «грязное плавание» - курс национальной валюты колеблется до тех пор, пока изменения не достигают определенного предела, после чего государство начинает использовать регулирующие рычаги;

«ступенчатое плавание» - курсы валют колеблются, но в случае достижения определенных пределов при наступлении «фундаментальных или структурных изменений», когда обычные финансовые меры по регулированию оказываются недостаточными, страна получает право на девальвацию, то есть разовое изменение курса;

«совместное плавание», или принцип «валютной змеи» - курсы валют колеблются вокруг какого-либо официально установленного паритета, но при этом их колебания не оставляют определенные фиксированные пределы;

фиксированный курс - национальная валюта жестко привязана к другой валюте или к другому паритету.

Общим для всех случаев является использование динамики изменения курсов (или соотношения своей и иностранной валюты) для корректировки платежного баланса. Эти изменения могут быть разовыми или регулярными и принять форму девальвации (если стоимость национальной валюты постоянно падает) или ревальвации (при чрезмерном повышении курса национальной валюты).

Регулируемое, или «грязное плавание», «ступенчатое плавание», «совместное плавание», или принцип «валютной змеи» - все формы валютного регулирования представляют собой модифицированные варианты двух основных подходов к регулированию курсовых соотношений: «плавающего» валютного курса, свободно колеблющегося в зависимости от спроса и предложения, и жестко фиксированного курса. Отдельные элементы этих двух курсов объединяются между собой в различных комбинациях.

Особенность свободно колеблющегося валютного курса заключается в том, что его колебания рассматриваются если не в качестве единственного, то, по крайней мере, важнейшего средства, обеспечивающего регулирование платежного баланса страны. Объясняется это механизмом корректировки: более легкий способ выравнивания баланса - изменение цены валюты, определяющей соотношение между ценами, по сравнению, например, с перестройкой всего внутреннего механизма хозяйственных связей (налогообложения, эмиссионной деятельности и т.д.). Колебания цены валюты, происходящие параллельно платежному дисбалансу, дают возможность менее «болезненно», без привлечения внешних источников финансирования, осуществлять корректировку. Сторонники использования «плавающего» валютного курса подчеркивают его способность автоматически регулировать величину экспорта и импорта.

«Плавающий» валютный курс позволяет экспортировать товары, по которым страна имеет сравнительные преимущества, и таким образом оптимизирует ее участие в международном разделении труда.

К преимуществам «плавающего» валютного курса относится возможность правительства проводить относительно независимую национальную экономическую политику (прежде всего направленную на обеспечение большей занятости и увеличение темпов экономического роста).

Например, сторонники введения «плавающего» курса доллара США отмечают необходимость проведения более независимой экономической политики в условиях выполнения долларом США функции мировой валюты и вытекающих из этого обязательств.

В современных условиях на валютный курс влияет множество факторов, которых не могут учесть ни правительство, ни Центральный банк, ни какие-либо другие официальные органы.

Именно «плавающий» валютный курс наиболее реально отображает эти воздействия и обеспечивает эффективную реакцию на них, свидетельствуя о действительной стоимости национальной валюты на мировом рынке. Такой подход объясняет, почему в большинстве стран полностью свободное «плавание» использовалось лишь в течение коротких периодов времени для определения реальной цены национальной валюты.

В то же время «плавающий» курс имеет недостаток. Значительные краткосрочные его колебания могут дестабилизировать внешнеторговые сделки и привести к убыткам в связи с невозможностью выполнения ранее заключенных контрактов.

Перечисленные недостатки исключает фиксированный курс, привязанный к какой-либо стабильной стоимостной единице. Фиксированный курс позволяет прогнозировать предпринимательскую деятельность, регулировать уровень прибыльности будущих инвестиционных программ. I Практически все предприниматели и банкиры выступают за фиксированный курс национальной валюты.

Фиксированный курс особенно важен для отраслей, ориентированных на значительный объем импортных поставок (высокотехнологичные отрасли) с высокой долей экспорта в общем объеме производства. Такой курс означает прогнозируемые в будущем суммы переводимой валюты, необходимые для разработки программ инвестиционной деятельности, связанных с длительным сроком окупаемости вкладываемых средств. Фиксированный курс эффективен для организаций, осуществляющих длительные и стабильные связи. Он особенно выгоден для сохранения и поддержания политического «лица» руководства и свидетельствует о прочности и надежности экономической политики правительства. Правительство берет на себя обязательство поддерживать стабильность валюты, а соответственно и положение страны в системе мирохозяйственных связей. Руководство страны как бы подтверждает, что на национальном и международном уровнях имеется достаточно доверия и финансовых средств для того, чтобы поддержать стабильность национальной денежной единицы. При этом оно берет на себя расходы по «сглаживанию» возможных краткосрочных колебаний, особенно опасных для внешнеторговых сделок.

Введение фиксированного валютного курса ставит перед национальным правительством ряд проблем. Важнейшая из них - поддержание «внешнего равновесия», то есть балансирование внешних расчетов с целью поддержания валютного курса на постоянном уровне.

Эффективность и целесообразность использования фиксированного или «плавающего» валютных курсов как средства регулирования платежного баланса можно свести к следующему. Являясь свидетельством стабильности и прочности экономической и политической системы страны, фиксированный курс может существовать лишь в условиях стабильной макроэкономической политики правительства. Программы создания рабочих мест, налоговая политика - все должно быть подчинено интересам поддержания стабильного курса национальной валюты.

ВО ВНЕШНЕЭКОНОМИЧЕСКОЙ ДЕЯТЕЛЬНОСТИ

ВАЛЮТНОЕ РЕГУЛИРОВАНИЕ

Стоимость доставки или транспортный тариф

Транспортный тариф представляет собой цену производственных услуг – перевозок грузов. Его специфика состоит в том, что он устанавливается на продукцию, которая не имеет вещественной формы. П о д п р о д у к ц и е й г р у з о в о г о т р а н с п о р т а понимается работа, связанная с перемещением грузов. В процессе транспортировки стоимость перевозимого товара возрастает. Поэто-му тариф на грузовые перевозки – денежное выражение прироста стоимости продукции в результате ее транспортировки.

Транспортные тарифы по виду подразделяют:

· на пропорциональные , которые устанавливаются в виде единых ставок за единицу транспортной продукции на всех расстояниях перевозки, и провозная плата за перевозку груза возрастает прямо пропорционально расстоянию перевозки;

· дифференцированные , которые устанавливаются таким образом, что тарифные ставки за единицу транспортной продукции изменяются в той или иной закономерности в зависимости от расстояния перевозки, чаще снижаются с увеличением расстояния перевозки (тарифы железнодорожного транспорта);

· аккордные устанавливаются в виде фиксированных ставок за перевозку грузов в конкретных направлениях или за определенное расстояние перевозки (водный, авиационный транспорт).

Грузовые транспортные тарифы различают по виду отправок в зависимости от размера партии предъявленного груза: тарифы за по-вагонные, судовые, автомобильные, контейнерные перевозки, мелкие отправки.

Стоимость доставки складывается из стоимости транспортировки и услуг экспедитора по транспортно-экспедиционному обслуживанию.

В экономике под валютой понимают деньги, используемые в международных экономических отношениях. Но это не просто день-ги, а особый способ их функционирования, когда национальные деньги, а также денежные единицы международных финансовых организаций опосредствуют международные торговые и кредитные отношения.

Валютой является любой платежный документ или денежное обязательство, выраженное в той или иной национальной денежной единице и используемое во внутренних и международных расчетах. Другими словами,валюта представляет собой денежную единицу государства, обращающуюся за его пределами и на внутреннем рын-ке, а также денежные единицы международных валютно-финансовых организаций. В таком понимании валюта имеет следующие значения:

Валюта как денежная единица страны (доллар – в США, белорусский рубль – в Беларуси, юань – в Китае);

Валюта как денежные знаки иностранных государств;

Валюта как кредитные и платежные средства, выраженные в иностранных денежных единицах и используемые в международных расчетах (облигации, векселя и др.);

Валюта как региональная денежная единица и платежное средство (евро в зоне «евро» ЕС).

Валюта может классифицироваться по различным признакам и критериям. Категория «валюта» обеспечивает связь и взаимодействие национального и мирового хозяйства (табл. 15.1).

Таблица 15.1

Виды валют

| Критерий классификации | Виды валют |

| По статусу валюты | Национальная Иностранная |

| По сфере обращения | Национальная Международная Региональная |

| По степени конвертируемости валюты | Свободно конвертируемая Частично конвертируемая: - внешне конвертируемая - внутренне конвертируемая Неконвертирумая (замкнутая) |

| По степени стабильности | Твердая (сильная) Мягкая (слабая) |

| По видам валютных операций | Валюта цены контракта Валюта платежа, валюта кредита Валюта векселя, чека Валюта клиринга |

| По степени использования в мировом обороте | Ведущие (доминирующие) Второстепенные Валюты развивающихся стран и стран с переходной экономикой |

| По материально-вещественной форме | Наличная Безналичная |

Национальная валюта - это денежная единица какой-либо страны, используемая как в ее внутреннем обороте, так и во внешнеэкономических связях и международных расчетах с другими странами.

К валюте Республики Беларусь как национальной валюте относятся:

– находящиеся в обращении, а также изъятые и изымаемые из обращения, но подлежащие обмену белорусские рубли в виде банковских билетов (банкнот) Национального банка Республики Беларусь и монет;

– средства в белорусских рублях на счетах в банках и иных кредитных учреждениях Республики Беларусь;

– средства в белорусских рублях на счетах в банках и иных кредитных учреждениях за пределами Республики Беларусь на основании заключенных соглашений правительством и Национальным банком Республики Беларусь с соответствующими органами иностранного государства об использовании на территории данного государ-ства белорусских рублей в качестве законного платежного средства.

Иностранная валюта включает:

Денежные знаки в виде банкнот, монет, находящиеся в обращении и являющиеся законным платежным средством в соответствующем иностранном государстве или группе государств, а также указанные денежные знаки, изъятые или изымаемые из обращения, но подлежащие обмену;

Средства на счетах в денежных единицах иностранных государств и международных денежных или расчетных единицах.

Кроме понятия валюты (национальной и иностранной) выделяют понятие валютных ценностей. Оно шире понятия валюта. Валютные ценности наряду с иностранной валютой включают в себя также ценные бумаги в иностранной валюте (акции, облигации), платежные документы в иностранной валюте (чеки, векселя, аккредитивы и т.д.), являющиеся таковыми в соответствии с законодатель-ством Республики Беларусь, драгоценные металлы (золото, серебро, платина, палладий) в виде банковских слитков, ценные бумаги в белорусских рублях при совершении с ними валютных операций, указанных ниже в первых двух пунктах, а также белорусские рубли при совершении с ними следующих валютных операций:

1) ввоз и пересылка в Республику Беларусь, а также вывоз и пересылка из Республики Беларусь белорусских рублей, ценных бумаг в белорусских рублях и (или) ценных бумаг в иностранной валюте, иностранных валют, платежных документов в иностранной валюте, драгоценных металлов в виде слитков;

2) операции между резидентами и нерезидентами в белорусских рублях, а также использование ценных бумаг в белорусских рублях;

3) международные денежные переводы;

4) операции между нерезидентами в белорусских рублях;

5) переводы нерезидентами белорусских рублей по счетам в банках-резидентах, не влекущие переход права собственности на них.

Международными валютами являются денежные знаки, свободно принимаемые в расчетах между странами и выпускаемые международными финансовыми организациями (СДР – валюта эмитированная МВФ, евро). СДР – это безналичные деньги в виде записей на специальном счете стран в МВФ. Стоимость СДР рассчиты-вается на основе стандартной «корзины», включающей четыре основные мировые валюты (американский доллар, евро, английский фунт стерлингов, японскую иену).

К региональным валютам можно отнести единицы, используемые в определенном регионе (евро – зона «евро», афро – как перспективная валюта африканского региона). В качестве международной (или мировой) валюты обычно используется свободно конвертируемая валюта.

Эффективное включение валюты в международные экономические отношения возможно только на основе ее конвертируемости. По признаку конвертируемости выделяют:

свободно конвертируемые валюты (СКВ) - валюты, которые свободно и неограниченно обмениваются на другие валюты (американский доллар, английский фунт стерлингов, евро, японская иена, канадский доллар и т.д.);

частично конвертируемые валюты (ЧКВ) - валюты стран, где применяются валютные ограничения для резидентов и ограничения по отдельным видам обменных операций. ЧКВ обмениваются только на некоторые иностранные валюты и не по всем видам международного платежного оборота. Внешняя конвертируемость предполагает возможность свободного обмена национальной валюты для нерезидентов, внутренняя конвертируемость - для резидентов;

замкнутые (неконвертируемые) валюты - валюты стран, где запрещено обменивать национальные валюты на иностранные, при-меняются различные ограничения и запреты по ввозу и вывозу, покупке и продаже, обмену национальной и иностранных валют и другие подобные методы валютного регулирования.

Степень конвертируемости национальной валюты регламентируется выполнением страной условий ст. VIII Устава МВФ, которая предусматривает отмену ограничений по текущему счету платежного баланса, отмену множественности валютных курсов и практики проведения дискриминационных валютных мероприятий. Вслед за обеспечением внутренней (для резидентов) и внешней (для нерезидентов) конвертируемости валюты по текущим операциям монетарные власти путем снятия валютных ограничений по счету движения капитала достигают полной конвертируемости национальной валюты.

Особой категорией конвертируемой национальной валюты является резервная (ключевая ) , которая выполняет функции интернациональной меры стоимости, международного платежного и резерв-ного средства. Она служит базой определения валютного курса для других стран и как «опорная» валюта, к которой привязываются другие денежные единицы.

Резервные валюты - это национальные валюты ведущих стран, которые другие государства накапливают и хранят как валютные резервы в национальных валютах указанных стран, используя их в международных валютно-кредитных отношениях. К таковым в настоящее время относят американский доллар, английский фунт стерлингов, евро, японскую иену, швейцарский франк.

Предпосылками приобретения статуса резервной валюты являются ведущие позиции страны в мировом производстве, экспорте товаров и капиталов, в золотовалютных резервах; развитая сеть кре-дитно-банковских учреждений за рубежом; либерализация валютных операций, свободная конвертируемость валюты.

Твердая валюта означает стабильный валютный курс.

Валюта платежа представляет собой валюту, в которой фактически производится оплата товара при внешнеторговых сделках. Иногда валюты цены и платежа могут не совпадать. Валюта кредита Валюта векселя – валюта, в которой выражено долговое обязательство. Есть также клиринговые валюты

К ведущим валютам относят большую пятерку валют (доллар США, евро, швейцарский франк, японская иена, английский фунт), а также канадский доллар и некоторые другие (например, австралийский доллар). К разряду второстепенных валют относятся денежные единицы Норвегии, Швеции, Индии, Кувейта, которые обладают недостаточной ликвидностью или ограничениями по применению производственных финансовых инструментов. К валютам развивающихся стран и стран с переходной экономикой относятся денежные единицы бывших республик СССР, постсоциалистического лагеря ЮАР и стран Южной Америки.

Валюта может существовать в безналичной и наличной формах. Безналичная валюта существует в виде записей на счетах. Наличная валюта - это платежное средство, состоящее из банкнот и монет. В мировой экономической жизни хождение наличной валюты ограничено. Есть также клиринговые валюты - расчетные валютные единицы, которые существуют только в форме бухгалтерских записей банковских операций по взаимным поставкам товаров и оказанию услуг между странами - участницами данного платежного соглашения.

Валюта цены контракта (валюта сделки) - это валюта, в которой определяется цена товара при заключении внешнеторговых контрактов. Валюта платежа представляет собой валюту, в которой фактически производится оплата товара при внешнеторговых сделках. Валюта кредита - это денежная единица, в которой предоставляются валютные кредиты.

Для обозначения валют используют общепринятые в мировой практике так называемые ISO-коды. Коды отдельных валют состоят из трех букв: первые две буквы обозначают страну, третья – валюту. Например, доллар США имеет код USD , евро – EUR .