На что лучше брать кредит чтобы одобрили. Какие цели писать в кредитной заявке? Самое важное — оценка кредитоспособности

Если вам нужен диван в гостиную или новая шуба, смело обращайтесь в кредитную организацию за займом. А если не желаете испытывать разочарования в банковской системе, то не просите у финорганизаций денег на покупку мобильных телефонов и драгоценностей. Банкиры не доверяют таким заемщикам. Выясним, на какие нужды кредитные учреждения охотнее всего предоставляют потребительские ссуды.

Максимальный процент одобрения потребкредитов зафиксирован на покупку мебели, говорит Юрий Шлапак, являющийся руководителем проекта дирекции по развитию бизнеса потребкредитования Альфа-Банка. По его словам, не уступают по доле положительных решений и займы на шубы. «Это довольно серьезные покупки на серьезные суммы, а значит, и клиент здесь достаточно серьезный», — объясняет господин Шлапак.

Аналогичного мнения придерживаются и в ХКФ Банке, в котором доля одобрения в категории «мебельных» ссуд составляет около 95%, тогда как по займам на мобильную технику — примерно 60%, а это самый низкий показатель.

На многое влияет ликвидность приобретаемого товара, рассказал Александр Антоненко, являющийся директором департамента потребкредитования «Хоум Кредита». «Допустим, мобильник недобросовестный заемщик сможет легко перепродать. Но «скинуть» диван, купленный на кредитные деньги, гораздо сложнее. Следовательно, максимальные проценты положительных решений в сегментах «Мебель», «Медицинские услуги», «Туристические услуги», — рассказывает господин Антоненко.

Если рассмотреть кредитование в пунктах продаж «Хоум Кредита», то тридцатидневный дефолт на первой выплате в малоликвидных товарных сегментах равняется 1,1%. Самый рискованный в POS-кредитах сегмент — мобильная техники, тридцатидневный дефолт на первой выплате в этом сегменте равняется 5,5%. «Подобная статистика вытекает из рисков мошенничества в этих сегментах. Чем ликвиднее товар, тем больше риск мошенничества», — рассказал банкир.

В Лето Банке основываются на следующем: 90% покупок одежды и мебели происходит при помощи программ рассрочки, которую используют финансово грамотные клиенты, уже проанализировавшие предложения различных банков, магазинов и выбравшие из них наиболее выгодное.

«Обычно покупка этого вида товара является взвешенным решением, а поэтому просрочка минимальна», — поясняет Станислав Станек, являющийся коммерческим директором Лето Банка. В этой кредитной организации к «дефолтной» категории товаров тоже относят «ювелирку», особенно из золота, ведь такие вещи с охотой принимают в ломбардах. Однако категория товара, на оплату которого пойдут заемные деньги, в этом банке никак не влияет на уровень одобрения. «У нас процент одобрения среднерыночный», — говорит банкир. В Лето Банке не «зацикливаются» на «мебельных» займах и не «презирают» ссуды на мобильную технику. Показатели предпочтений клиентов следующие: 28% заемщиков приобретают оргтехнику и компьютеры, 25% — технику бытовую, 10% — мебель.

Необходимо в первую очередь все же смотреть не на вид товара, а на категорию клиентов, у которой он востребован, говорит Дмитрий Сапронов, являющийся директором дирекции по розничным продуктам ОТП Банка. «Мобильники и иные гаджеты преимущественно покупает молодежь, имеющая низкие доходы, что повышает показатели риска. Люди, берущие кредит на мебель или, допустим, встраиваемую технику, уже имеют жилплощадь и семью, крепко держатся на ногах — следовательно, и риски другие», — рассуждает господин Сапронов.

«На одобрение ссуды влияет не цель кредитования, а, скорее, профиль заемщика — типа дохода, занятости и прочих факторов. По нашим оценкам, в среднем по рынку одобряется примерно 50% заявок на потребкредит», — рассказал Андрей Степаненко, являющийся зампредправления Райффайзенбанка. По его словам, на уровень одобрения влияет больше всего то, залоговый ли заем или беззалоговый.

В Ситибанке максимальная просрочка по розничному направлению приходится на новых заемщиков без кредитной истории, рассказал Дмитрий Коловский, возглавляющий управление кредитных продуктов данного банка. «Здесь все просто: скоринг на них работает хуже, и если быть точнее, то по демографической информации сложнее оценить риск дефолта, чем по информации кредитной истории», — считает господин Коловский. Если говорить о проценте одобрений, то у «зарплатников» банка максимальный уровень по этому параметру.

В ЮниКредит Банке похожая ситуация. «У нас минимальная доля одобрения «потребки» приходится на клиентов «с улицы». Наиболее рискованным продуктом традиционно являются беззалоговые ссуды», — рассказывают в банке.

Если брать розницу в целом, то самыми ответственными клиентами, не допускающими просрочек, являются ипотечные. «К заемщикам по данному продукту предъявляются самые придирчивые требования. Также «ипотечники», как правило, предельно ответственно соблюдают свои обязательства, поскольку люди стремятся стать полноправными собственниками «квадратных метров», в которых уже живут», — рассказывает сотрудник ЮниКредит Банка.

Статистика ВТБ24 это подтверждает: просрочка по ипотечным кредитам по послекризисным выдачам равняется 0,1% с долей одобрения 90%.

Если вас не устраивает процентная ставка, лимит суммы или еще какие-либо условия в кредитах без поручительства и документов, будьте готовы, что банк будет основательно проверять вашу кредитную историю и платежеспособность перед тем, как выдать обычный кредит. И здесь у заемщиков часто возникает резонный вопрос: как если не гарантировать, то хотя бы увеличить себе шансы на получение от банка кредита?

Один из способов – указать «правильную», а точнее – правдоподобную цель кредита . Конечно, обманывать банк о своих действительных намерениях нехорошо, тем более что ваши данные, вероятнее всего, будут тщательно проверяться. Но и перестраховать себя тоже не будет лишним, ведь варианты «съездить в отпуск» или «купить золотое кольцо» банковский работник автоматически отбракует.

Первое, что надо помнить: никогда не обращайтесь с подобным вопросом к менеджеру банка! Спросив «что лучше написать в графе с целями кредита», вы не только получите логичный встречный вопрос: «А что вам мешает написать настоящую цель», но и навлечете на себя лишние подозрения.

Не стоит также указывать в качестве цели кредита «потребительские нужды», «неотложные цели» и тому подобные размытые формулировки. Это тоже наталкивает банковских сотрудников на то, чтобы тщательнее проверить ваши действительные нужды и вашу платежеспособность в целом.

Какую цель кредита лучше всего написать

А теперь рассмотрим, какие цели являются наиболее «выигрышными» . При этом сразу стоит предупредить: подготовиться к разговору с кредитным менеджером придется основательно. Ведь за основным вопросом о целях получения займа может последовать не один дополнительный.

Итак, предположим, что вы решили указать наиболее распространенную среди российских заемщиков цель – ремонт дома или квартиры. Как правило, кредитные менеджеры хорошо подготовлены к таким клиентам, поэтому сразу же ждите от них уточнений типа «насколько давно идет ремонт», «найден ли уже подрядчик», «полная ли у вас перепланировка квартиры» и т.п. Попутно с ожиданием ваших ответов работник банка будет оценивать вашу реакцию и правдоподобность сказанного.

Еще одной, к сожалению, распространенной целью взятия кредитов является лечение или дорогостоящая операция. Конечно, менеджеры банка обычно соболезнуют людям, которые берут кредиты на медицинские цели, но и ситуацию банка также можно понять: никто не дает гарантии, что человек, на которого оформляется такой кредит, не умрет или не станет недееспособным. В этом случае банк лишь получает проблемы с очередным клиентом, который не в состоянии вернуть заем.

В качестве цели можно также указать открытие бизнеса, начало предпринимательской деятельности и т.п. Но будьте уверены: сказав менеджеру о закупках товара или расширении своего дела, вы резко снизите шансы на получение заветного займа. Слишком уж рискованной для любого банка покажется ваша затея, а вашу реальную платежеспособность оценить будет тем сложнее, чем большие объемы закупок вы соберетесь или якобы соберетесь делать.

Не обманывайте банк

Разумеется, не стоит обманывать банк, указывая такие цели, которые слишком легко проверить. Одним из типичных примеров является, скажем, рождение ребенка.

Возможно, более «выигрышными» можно назвать цели на крупные покупки, особенно если это такие покупки, как автомобиль, участок земли и прочее. Обычно такие заемщики более или менее твердо стоят на ногах в финансовом плане, и у банков возникает меньше сомнений в выдаче денежных средств.

И, разумеется, самым универсальным и самым лучшим советом всегда является один и тот же: указывайте настоящую цель! В большинстве случаев именно она и будет наиболее выигрышной.

Материалы по теме

Потребительское кредитование всегда привлекало заемщиков своей универсальностью. Благодаря этому таких кредитов всегда оформлялось больше всего, да и по сей день спрос на них не падает. Кредитных предложений, которые можно было бы объединить под общим названием потребительские займы, довольно много, а потому практически любой заемщик может подобрать что-то на свой вкус и под свои потребности.

Потребительские займы – масса возможностей

Целей, на которые можно взять потребительский кредит, очень много. Чаще всего, оформив подобный заем, люди покупают в магазинах бытовую технику, электронику или какие-то бытовые принадлежности, например, мебель. Иногда потребительские займы берутся для более масштабных покупок. К примеру, если у человека имеется определенное количество собственных сбережений (большая часть от требуемой суммы), то он может даже для покупки автомобиля или квартиры не брать специальные целевые займы, а обойтись потребительским.В этом случае ему не доведется долго ждать решения кредитора, собирать кучу документов и переплачивать за дополнительные услуги, такие как оценка или страховка. Простота и удобство в оформлении приводят к тому, что заемщики, даже несмотря на более высокую ставку, отдают предпочтение именно потребительским кредитам.

Кроме того, с помощью потребительских займов граждане оплачивают необходимые услуги. Это может быть и отдых, и лечение, и образование, многие проводят . Некоторые люди оформляют кредиты для того, чтобы отпраздновать пышную свадьбу или даже просто купить себе годовой абонемент в спортивный клуб.

Для чего можно взять потребительский кредит по целевой программе?

Большинство существующих нынче потребительских займов выдаются по специальным целевым программам. Отдельно есть предложения для покупки товаров, отдельно – для оплаты услуг. Данные программы подразумевают безналичный перевод денег от кредитора к продавцу товара либо услуги. Заемщик этих денег не видит, а значит, риск нецелевого их использования минимален. За это банки устанавливают по таким кредитам невысокую процентную ставку.Впрочем, согласившись на целевой заем, соискателю нужно понимать, что вероятно ему придется потерять в другом. Так, он не сможет выбирать среди продавцов или товаров, ведь каждый банк сотрудничает только с определенными компаниями. Да и условия кредитования, в частности, список документов и оплату дополнительных услуг, тоже особо не выберешь.

Наличные кредиты сгодятся на все

Тем гражданам, которых не устраивают целевые кредитные программы, подойдут наличные кредиты. Они дают заемщикам полную свободу действий в отношении тех денег, что одолжит им банк. Кроме того, получить эти средства окажется намного проще, ведь документов от соискателя потребуется меньше, и срок рассмотрения заявки ограничиться получасом.Наличные кредиты еще более универсальны в использовании, нежели целевые займы, так как абсолютно все магазины, агентства и компании готовы принимать «живые» деньги. Вместе с тем, эти займы являются самыми дорогими и краткосрочными в погашении. В среднем за год заемщику доведется заплатить за наличный кредит 25-35% . Да и суммы наличных займов не очень велики, так что устроят не всех.

Жить по собственным доходам могут не многие люди. Современный мир предлагает довольно много соблазнов, создавая зачастую искусственную потребность в вещах. Казалось бы, есть хороший теплый дом, но производители предлагают сделать современный ремонт, есть мобильный телефон, но вышла новинка с большим набором, иногда ненужных, функций.

Общество требует постоянного обновления и соответствия, поэтому люди начинают скупать вещи, модную одежду, технику и проч. Многие делают это на собственные деньги, но уровень доходов часто не позволяет больших трат. В этом случае люди начинают думать о кредитовании — где и какой кредит брать?

Под девизом «купи сейчас – плати потом» банки выдают огромные суммы на различные потребности клиентов. С каждым годом эти потребности растут, как и их стоимость. Взять кредит сейчас можно почти на все: от квартиры до новых туфель. При стабильном доходе платить по обязательствам не составляет труда, но как только задержали зарплату или ушел на больничный – долг начинает расти снежным комом. Выбраться из долговой ямы сложно и долго, а для кого-то это становится и вовсе не под силу.

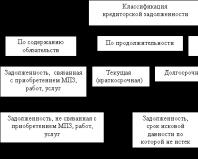

Кредит может выдаваться на различные цели. В зависимости от этого банки предлагают кредиты:

- Целевые – выдаются на приобретение определенной вещи или услуги. Сюда относится ипотека, автокредит, кредит на обучение. После приобретения товара заемщик обязан отчитаться о потраченной сумме.

- Нецелевые кредиты . Это обычные потребительские кредиты, цель использования которых для банка неважна. В данном случае заемщику выдаются деньги с определенными условиями возврата, а то, как он потратит их, это уже его дело.

Рассмотрим самые частые цели, для которых люди берут кредиты:

- Недвижимость . Кредит на недвижимость называется ипотекой. Это один из самых сложных видов кредита, поскольку здесь задействованы большие суммы, длительные сроки и залог. Иметь собственное жилье – мечта каждого человека, но доходы большей части населения малы, и накопить на жилье практически нереально. К тому же огромная инфляция обесценивает накопления. Ипотека позволяет жить в собственной квартире/доме и платить в течение определенного срока. После выплаты кредита недвижимость переходит в собственность.

- Автомобиль . Машина – не роскошь, а средство передвижения, которое стало доступным многим людям. Как в случае с ипотекой, в момент оформления автокредита клиент может отсрочить выплату за него, но уже ездить на своей машине. Автокредиты являются среднесрочными займами на сроке от 5 лет.

- Обучение . Получить высшее образование бесплатно сейчас стало сложно. Вузы ограничивают количество бюджетных мест, поэтому студентам приходится платить за свое обучение. Для этого банки предлагают кредиты на обучение. Они выдают периодическими траншами каждый год. В течение обучения заемщику можно оплачивать только проценты, а после окончания вуза – платить полноценными платежами. Подводный камень здесь заключается в том, что идет большая переплата по процентам, а вероятность найти высокооплачиваемую работу сразу после обучения мала.

- Потребительские цели . В отличии от предыдущих видов, когда деньги перечисляются на счет организаций, эти кредиты выдаются наличными клиенту, и он пользуется деньгами по своему усмотрению. Потребительские цели могут быть самыми разнообразными: покупка вещей, ремонт, оплата услуг и проч.

- Кредит на технику . Такие кредиты выдаются в торговых точках. Например, покупатель хочет купить ноутбук, но у него нет с собой денег. Кредитный специалист оформляет ему кредит или рассрочку на выбранный товар и в течение получаса довольный покупатель идет домой с желанной покупкой. Сроки таких кредитов небольшие – обычно до года, а ставки здесь будут высокими (до 70% годовых). При оформлении можно внести часть суммы наличными, а остаток оформить в кредит. Более подробно можно почитать .

- Кредит на отдых . Турагентства часто предлагают оформить путевку в кредит, чтобы предоставить клиенту более комфортный отдых. Например, клиент имеет сумму для отдыха в Египте в трехзвездочном отеле, а ему предложили отдых на Мальдивах в более именитом отеле со всеми включенными услугами. Поскольку денег не хватает, турфирма предлагает оформить путевку в рассрочку или кредит на несколько месяцев.

- Значимые события . Свадьба, юбилей, похороны – эти все события, которые случаются в жизни каждого человека. Их принято отмечать с особым размахом, чтобы «не хуже, чем у людей». Так, молодожены берут кредит на свадьбу, а потом погашают его за счет подарков гостей

Где брать кредит — тут все просто: В основном на разные цели кредит выдает банк . Можно обратиться туда

Основные условия выдачи отдельных видов кредита.

| Условия | Ипотека | Автокредит | Потребительский | На обучение | На технику | На событие | На отдых |

|---|---|---|---|---|---|---|---|

| Сумма | От 300 т.р. до 100 млн.р. | От 100 т.р. до 5 млн.р. | От 10 т.р.до 1 млн.р. | От 20 т.р. до 300 .т.р | От 3 т.р. до 100 т.р. | От 10 т.рт до 100 .т.р | От 10 т.р. до 100 т.р. |

| Срок | До 30 лет | До 5-7 лет | До 5 лет | До 5 лет | До 1 года | До 1 года | До 6 мес. |

| Процент | От 11% | От 12% | От 15% | От 15% | От 30% | От 15% | От 20% |

Одобряемость кредитов.

Кредит может быть одобрен в том случае, когда заемщик подтвердит свою платежеспособность и будут иметь хорошую кредитную историю. Заемщикам с неофициальным и нестабильным доходом, с наличием просрочек, долгов рассчитывать на какой-либо кредит не стоит. Из-за больших дефолтов банки очень строго подходят к профилю клиентов. Сложнее всего получить кредит на ипотеку, поскольку он является самым долгосрочным, хотя тут есть залог, который банк может реализовать при наличии долга.

Выдаются проще, особенно, если клиент делает хороший первоначальный взнос (30-50%).

Кредиты на события, технику, отдых оформляются зачастую по одному документу и получить их можно в день обращения. Требования к заемщику здесь более лояльные. За счет высоких процентов банк может с легкостью перекрыть дефолт неплательщиков.

На что не дадут кредит?

Есть цели, на которые нельзя получить кредит в банке. К ним могут относиться: игровые цели (азартные игры, ставки и пр.), на покупку оружия, на собственные похороны (некоторые заемщики умудряются и на это, себе на операцию, лечение от смертельного заболевания и др.

В этом случае даже при хорошей зарплате заемщика будет получен отказ. Но можно схитрить и написать «Правильную» цель. Другой вариант — обратиться в МФО за займом.

Многие банки предлагают своим клиентам оформление целевых кредитов, которые направляются на приобретение конкретных товаров или услуг. При оформлении такого займа деньги на руки заемщика выдаваться не будут, банк сразу перечисляет их на счет продавца или поставщика услуг. Главное условие – продавцом должно выступать юридическое лицо, которое сможет предоставить в банк необходимую документацию (договора, чеки, счет-фактуры).

Цели получения кредита могут быть абсолютно разными, они выдаются и юридическим, и физическим лицам. Все целевые займы можно поделить на типы, от принадлежности к типу и будет зависеть то, что можно в итоге оформить в кредит.

Цели получения кредита

1. Цели потребительского кредита.

Здесь идет речь о товарных кредитах. Самый распространенный вид – это покупка в магазинах бытовой техники, мобильных телефонов, гаджетов, компьютеров, мебели. Выдавать товарный заем могут любые торговые организации, занимающиеся реализацией товаров по стоимости выше 3000 рублей. Эти организации имеют договора с определенными банками, что позволяет оформить целевой кредит прямо на месте.

К этой же категории можно отнести и организации, которые занимаются оказанием услуг. К примеру, различные строительные компании или турагенства. Они также могут оформлять свои услуги в кредит.

2. Цели банковского кредита.

Если потребительские целевые займы оформляются на территории продавца, то есть и такие виды кредитов, которые оформляются в банке. К примеру, в банке есть целевая программа «Кредит на ремонт». Заемщик может найти подрядчика, оформить предварительный договор на оказание услуг с указанием в нем стоимости работ, а после обратиться в банк за получением конкретной суммы. В итоге банк сам переведет деньги подрядчику или выдаст их на руки заемщику, но с обязательным предоставлением последующего отчета. Так можно получить деньги на лечение, обучение и прочие потребности.

3. Цели коммерческого кредита.

Этот тип целевых займов относится к кредитованию юридических лиц. Предприниматели могут направлять его на конкретные нужды своего предприятия. Это может быть покупка нового оборудования, какой-то специальной техники. Для оформления такого кредита от заемщика потребуется большой пакет документации, особенно касающийся финансовой составляющей организации.

Что написать в заявке о цели кредита?

Чем больше информации предоставит заемщик о цели получения кредита, тем больше у него шансов получить кредит. Конечно, если речь о потребительском кредите, то тут никаких сложностей, так как банк будет сразу видеть из заявки что именно оформляется в кредит.

А если цель «плавающая», к примеру, то же строительство, то нужно собрать как можно больше бумаг. Удобно, если это будет один подрядчик, который сразу общую смету, а если заемщик будет делать этот ремонт сам, то тут уже сложнее, да и отчетность будет иной.

О цели лучше говорить открыто и подробно, так банк убедится в честности заемщика и будет более лояльно к нему относиться. Также банк посоветует как именно можно будет отчитаться о целевом расходовании средств.