Экспресс кредит для малого бизнеса без залога. Как получить кредит предпринимателям на развитие бизнеса

Сегодня предпринимателям дается прекрасная возможность взять кредит на развитие малого бизнеса, не имея своего имущества и какого-либо иного обеспечения. В частных случаях в качестве поручителей могут заявить о себе фонды по оказанию помощи предпринимательству.Чтобы не тратить часы на поиски финансовых учреждений, которые могут предоставить займы без поручителей для мелкого бизнеса, можно воспользоваться услугами нашего сайта, где представлены финучреждения, которые гарантированно выделяют льготные кредиты малому бизнесу.На нашем сайте представлены банковские услуги, которые предлагаются финучреждениями в Москве и в других городах. Список наших предложений позволяет увидеть:

- какая сумма может быть выдана в долг;

- процентную ставку;

- требуемые для получения ссуды документы;

- возраст, в рамках которого займополучатели могут получить кредит;

- время рассмотрения финструктурой заявки.

Что подразумевают под выгодными условиями кредитования?

Предприниматели благодаря нашему порталу смогут рассчитывать на малую поддержку банка. Им могут быть предложены особые условия. А именно:- беззалоговый кредит «Доверие»;

- программы, не требующие поручителей;

- возможность продления срока выплаты основного долга;

- возможность не оплачивать вступительный взнос;

- возможность получения займа по условиям плавающих ставок по процентам.

По каким критериям выдаются быстрые субсидии на расширение бизнеса?

Прежде, чем оформить заявку на выгодный заем, кредитополучателю потребуется выбрать банк, указать сумму займа, обозначить срок пользования кредитными деньгами и условия получения денег (под залог, без залога, лизинг, без поручителя).Что такое калькулятор кредитов и зачем он нужен?

На нашем сайте кредитополучателям предоставляется возможность рассчитать доступную сумму ежемесячного платежа, уточнив, по какому кредитному графику будет идти погашение займа.Предоставление ссуды рассчитывается на странице «Кредитный калькулятор» по ее желаемому размеру. Для этой цели заемщику потребуется указать сумму займа, процентную ставку, срок кредитования, вид платежа (аннуитетный, дифференцированный), единовременную комиссию и месяц начала выплат.Благодаря калькулятору заемщик сможет сориентироваться, какая цена займа будет ему под силу.Как получить заем в онлайн-режиме?

Заявку на выдачу денег для предприятия можно подать в финорганизацию через наш сайт. Возле каждого банка есть синяя кнопка. Кликнув по ней, предприниматель узнает, какие выгодные предложения предоставляются при получении ссуды на развитие малого бизнеса.После отправки онлайн-заявки через 2 часа к заявителю позвонит кредитный консультант и даст подробную консультацию о получении денег в долг. Также он разъяснит условия получения выгодного кредитования.Вам интересна льготная программа с господдержкой? Рассчитываете на получение кредита наличными? Наш сайт рад помочь в решении ваших финансовых трудностей.Недостаток собственных денежных средств на открытие или развитие собственного дела подталкивает начинающих предпринимателей и бизнесменов со стажем обращаться к кредиторам. На сегодняшний день многие банковские организации работают с малым бизнесом, причем некоторые из них предлагают взять деньги под проценты без предоставления залога в виде недвижимости, земли или транспортных средств, что является весьма выгодным предложением.

Кредит малому бизнесу без залога

Как показывает опыт западноевропейских стран, малое предпринимательство приносит хороший доход в государственную казну за счет уплаты налогов и сборов. Дополнительно растет благосостояния, поскольку создаются новые рабочие места. В России возлагают большие надежды на развитие малого бизнеса, но для его развития необходимы финансовые вливания. Не у всех бизнесменов на это есть собственные средства, поэтому они вынуждены искать их на стороне.

Банковские организации активно развивают беззалоговые программы кредитования, рассчитанные на стимулирование малого бизнеса и реализацию инновационных проектов. Условно все предлагаемые займы можно классифицировать в зависимости от того, куда направляются денежные средства:

- На открытие своего дела. Для начинающих предпринимателей получить деньги сложней всего. Связано это с тем, что инвестор не может быть уверенным, что стартап принесет прибыль. Для получения беззалогового кредита на открытие собственного дела необходим грамотный бизнес-план, после оценки которого кредитор сможет дать согласие на выдачу денег.

- На развитие бизнеса. Коммерсанты, успешно стоящие на ногах и решившие развивать собственное дело, тоже часто нуждаются в дополнительных финансовых вливаниях, поскольку собственных оборотных средств может не хватать. Получить беззалоговый кредит в банке им проще, чем начинающим коммерсантам. Предоставив банковскому учреждению ряд документов, подтверждающих успешность ведения предпринимательства (отчет по хозяйственной деятельности, данные о наличии чистой прибыли), они могут рассчитывать на привлекательные условия заимствования.

Условия кредитования и требования к заемщику

Коммерческие банки предлагают разные виды кредитования представителей малого бизнеса. Беззалоговые займы – одно из направлений заимствования, которое имеет свои особенности:

- повышенная процентная ставка;

- предоставление поручительства;

- возможность оформления кредита под неустойку;

- небольшие суммы и непродолжительный срок кредитования.

Перед выдачей ссуды банк внимательно изучает досье каждого заявителя, поскольку вложение в бизнес, а тем более начинающий, – это рискованное дело. Оно может не только не принести прибыль, но и стать причиной убытков за счет невозврата долга. В каждом финансовом учреждении свои требования к предпринимателям, но есть общие:

- возраст – от 21 до 65 (уплата последнего платежа) лет;

- наличие положительной кредитной истории и опыта сотрудничества с другими ссудодателями;

- гражданство РФ и постоянная регистрация в населенном пункте, где расположено отделение банка;

- доказательство платежеспособности (справки, акты, выписки и пр.).

Кредитные риски сторон

Банковская организация рискует, выдавая беззалоговые кредиты для малого бизнеса. Связано это с тем, что такие займы не обеспечены залогом, поэтому в случае невозврата денег не будет возможности вернуть вложенные средства. За счет этого кредиты без предоставления залогового имущества характеризуются небольшой суммой, высокой ставкой и коротким сроком погашения долга. Таким способом банк страхуется на возможность невозврата долга.

Что касается ссудополучателя, то он тоже подвержен кредитным рискам. Во-первых, банк всегда может повысить процентную ставку или затребовать досрочно вернуть средства, если заемщик нарушит условия или не выполнит свои обязательства по договору. Во-вторых, существует риск того, что бизнес-проект может не принести ожидаемой выгоды и даже привести к банкротству, поэтому придется рассчитываться с банком из собственного кармана.

Виды кредитования

Опытные бизнесмены и предприниматели-новички всегда могут подобрать в банке оптимальный вариант беззалогового кредита. На современном этапе существуют программы заимствования с разными условиями. В зависимости от поставленной цели предприниматели могут выбрать заем, при помощи которого можно решить проблему нехватки денег и не получить большую кредитную нагрузку.

На пополнение оборотных средств

Для полноценного функционирования бизнеса нужны оборотные средства. Если их недостаточно, развитие собственного дела начинает замедляться, что приводит к убыткам. Избежать проблем можно, прибегнув к специальной программе заимствования – кредиту на пополнение оборотных средств. Это краткосрочная банковская ссуда, которая помогает решить вопросы, связанные со срочной покупкой оборудования и материалов, финансовых вливаний, расчетов с кредиторами и пр.

Из основных плюсов беззалогового кредита для малого бизнеса, направленного на пополнение оборотных средств, следует выделить возможность составления индивидуального графика выплаты долга (с учетом сезонности производства) и досрочное погашение без штрафных санкций. Что касается минусов – это необходимость сбора большого число документов, которые подтвердят успешность ведения предпринимательства и гарантию возврата долга.

Универсальные кредиты

Название займа говорит о том, что направить денежные средства заемщик вправе на любые нужды компании. Что касается положительных моментов – это возможность получить выгодный беззалоговый кредит как начинающему коммерсанту, так и опытному бизнесмену. Минус – не всегда выгодные условия кредитования, которые выражаются в повышенной процентной ставке и небольшой сумме заимствования.

Овердрафт

Кредит юридическим лицам без залога, предоставляемый в виде овердрафта, могут получить лишь те предприниматели, у которых имеется расчетный счет в банковском учреждении. Прибегают к такому виду заимствования в случае нехватки денежных средств для перекрытия кассовых разрывов и проведения срочных платежей. Основной минус овердрафта – все поступающие на счет деньги от ведения бизнеса направляются на погашение долга.

Венчурное кредитование

Это недостаточно развитый вид инвестирования на российском деловом рынке. Суть его заключается в предоставлении на долгосрочной основе денежных средств на разработку инновационных и наукоемких продуктов. Основной плюс венчурного кредитования – возможность получить деньги на любую, даже самую фантастическую идею. Минус – инвестиционные вложения являются высокорисковыми и не всегда приносят прибыль, поэтому мало какие банковские организации соглашаются кредитовать такие проекты.

Факторинг и лизинг

Товарный кредит, в основе которого лежит переуступка долга, носит название факторинга. Это значит, что предприниматель реализует товар или услугу, но деньги получает от банка, а покупатель выплачивает долг впоследствии уже кредитору. Если говорить о его преимуществах – это возможность получить денежные средства сразу после отгрузки товара или предоставления услуги. Минус – высокий процент обслуживания и использование преимущественно безналичной системы расчета.

Если нет возможности приобрести оборудование, транспортные средства или недвижимость, можно воспользоваться лизингом. Суть кредита заключается в том, что предприниматель берет в аренду имущество с последующим его выкупом. Плюс такого кредитования – пониженная процентная ставка и отсутствие необходимости копить средства для покупки. Минус – износ оборудования к концу срока кредитования и невозможность его перепродажи до полного погашения долга.

Рефинансирование

Представители малого бизнеса, которые уже имеют ссуды, всегда могут воспользоваться возможностью минимизировать кредитное бремя. Для этого используется новый кредит, который используется для погашения имеющейся задолженности в другом банковском учреждении. Основные преимущества ссуды – более выгодные условия кредитования и возможность получения дополнительной суммы сверх кредитного лимита. Минусы – не все ссудодатели соглашаются на досрочное погашение долга и могут начислять за это штрафные санкции.

Как получить кредит

Перед тем как взять кредит для ИП без залога, необходимо поинтересоваться, существует ли возможность участия коммерсанта в программе государственной поддержки малого и среднего предпринимательства. Дело в том, что некоторые коммерческие банки кредитуют стартапы и существующие проекты на привлекательных условиях и по льготным ставкам, что будет выгоднее беззалогового займа.

Порядок оформления

В зависимости от преследуемых целей (развитие собственного дела или стартап) процесс оформления и получения беззалогового кредита может отличаться. Стандартная схема состоит из нескольких последовательных этапов:

- Выбрать ссудодателя. Для начала рекомендуется обратиться в ту банковскую организацию, с которой налажено сотрудничество, поскольку для постоянных клиентов кредиторы предлагают более выгодные условия.

- Определиться с программой кредитования. В зависимости от того, для чего потребовались деньги, банк может предложить разные продукты, условия по которым могут значительно разниться.

- Отправить запрос. Современные технологии позволяют оформить онлайн-заявку напрямую через сайт кредитора, что экономит время и дает предпринимателю возможность направить одновременно несколько запросов в разные банковские учреждения.

- Получив предварительное одобрение, нужно собрать определенный пакет документов. В зависимости от выбранного кредитора и применяемой системы налогообложения список бумаг может отличаться, поэтому точную информацию нужно уточнять непосредственно у ссудодателя.

- Явиться в банковское отделение лично для письменного заключения договора кредитования.

Перечень необходимых документов

Беззалоговые кредиты для малого бизнеса выдаются при предъявлении определенного набора документов. Как правило, нужны их копии, но оригиналы необходимо взять с собой, чтобы сотрудник банковского учреждения смог проверить их на подлинность. Каждый кредитор вправе запрашивать любые бумаги, но в основной обязательный пакет входят:

- паспорт заявителя;

- заявление-анкета;

- бизнес-план;

- второй документ (как правило, ИНН или СНИЛС);

- свидетельство о госрегистрации в качестве субъекта малого предпринимательства;

- документы на поручителей (если такие нужны);

- выписка из ЕГРИП или ЕГРЮП;

- налоговая декларация;

- лицензия или патент (при осуществлении определенных видов деятельности);

- карточка с образцами печатей и подписей уполномоченных лиц (если такие имеются).

Беззалоговое кредитование малого бизнеса банками

Выбирая оптимальный кредит, необходимо провести мониторинг всех имеющихся предложений на рынке заимствований. От того насколько правильно будет подобрана программа, зависят не только условия обслуживания, но и размер переплаты. В нижеприведенной таблице дана информация по некоторым популярным беззалоговым займам:

| Банк и программа кредитования | Минимальная процентная ставка | Максимальная сумма заимствования, рублей | Срок погашения задолженности, месяцев |

| Промсвязьбанк «СуперОвердрафт» | индивидуальная | ||

| «Возобновление текущей деятельности» | |||

| «Овердрафт» | |||

| Центр-Инвест «Молодежный бизнес» | |||

| Сбербанк России «Бизнес-Доверие» | |||

| «Для участия в электронном аукционе» | |||

| «Рефинансирование» | Индивидуально | ||

| Альфа-Банк «Авансовый овердрафт» | |||

| «На старт бизнеса для женщин» | |||

| РосЕвроБанк «На исполнение контракта» | |||

| «Деловым людям» |

«СуперОвердрафт» Промсвязьбанка

Без предоставления залога банк предлагает оформить овердрафт сроком до 5 лет для индивидуальных предпринимателей и юридически лиц на следующих условиях:

- сумма – до 60 млн рублей, но не более 50% от средств, поступающих на счет;

- форма погашения – автоматическая;

- источник погашения – поступления на расчетный счет или остаток на конец дня;

- годовая ставка – определяется в индивидуальном порядке;

- наличие расчетного счета в банке.

Что касается клиентов, которые могут воспользоваться беззалоговым предложением, то ими могут быть:

- индивидуальные предприниматели, фирмы, общества с ограниченной ответственностью, акционерные общества;

- срок ведения коммерческой деятельности – не менее 36 месяцев;

- ведение коммерции в регионе присутствия представительства кредитора;

- размер выручки:

- Москва и область, Санкт-Петербург и область – 540 млн.–1,5 млрд рублей;

- другие регионы – 360 млн – 1,5 млрд рублей.

«Возобновление текущей деятельности» Ак Барс

- сумма – 400 тыс.–2 млн рублей;

- срок – 6–24 месяца;

- годовая ставка – 11%;

- отсрочка платежа – 3 месяца;

- комиссия за снятие наличных – 1% (до 500 тыс. рублей).

Требования к клиентам:

- индивидуальные предприниматели;

- юридические лица;

- наличие расчетного счета в банке, объявившем мораторий на проведение платежей.

Деньги можно направить на:

- приобретение товарно-материальных ценностей;

- ремонт оборудования, автомобилей и пр.;

- пополнение оборотных средств.

«Овердрафт» Росбанка

Финансовое учреждение предлагает открыть овердрафт с возможностью установления лимита, учитывая обороты по расчетным счетам, которые имеются у заявителя в других банковских организациях. Условия предоставления беззалогового кредита:

- сумма – 1–15 млн рублей;

- срок кредитования – 12 месяцев;

- процентная ставка – 11,78–12,68% (устанавливается в индивидуальном порядке в зависимости от ряда факторов);

- максимальный лимит задолженности – до 50% от суммы на расчетном счете;

- начисление процентов только на сумму задолженности;

- автоматическое погашение.

Требования к заявителю:

- индивидуальный предприниматель;

- юридическое лицо;

- предоставление поручительства собственника бизнеса.

«Молодежный бизнес» Центр-Инвест

Помимо бесплатной помощи начинающим предпринимателям финансовая организация разработала более десятка кредитных программ, одной из которой является «Молодежный бизнес России». Деньги доступны в виде открытой кредитной линии на пополнение оборотного капитала или приобретение основных средств. Условия выделения безалогового займа:

- сумма – до 300 тыс. рублей;

- годовая ставка – 12%;

- срок – до 36 месяцев.

Получить денежные средства могут не все желающие, а лишь те, кто соответствует следующим требованиям:

- возраст – 18–35 лет;

- наличие бизнес-плана;

- срок ведения коммерческой деятельности – не менее 1 года с момента регистрации ИП или юрлица;

- место регистрации и ведения бизнеса – Нижний Новгород, Краснодарский край, Волгоградская или Ростовская области;

«Бизнес-Доверие» Сбербанк России

Беззалоговый кредит на текущие потребности предлагает крупнейшая банковская организация России. Заем с возможностью выбора индивидуального графика погашения задолженности предоставляется на следующих условиях:

- сумма – 80 тыс.–3 млн рублей;

- годовая ставка – от 15,5%;

- срок предоставления:

- при отсутствии кредитной истории – 3–24 месяца;

- при положительной кредитной истории 3–36 месяца.

Основные требования к заявителю:

- ведение хозяйственной деятельности на протяжении минимум 24 месяцев;

- отсутствие негативной кредитной истории.

«Для участия в электронном аукционе» от ВТБ

Деньги предоставляются для участия в открытых электронных аукционах на Единой электронной торговой площадке для проведения закупок. Условия выделения средств такие:

- сумма – до 35 млн рублей;

- годовая ставка – 12%;

- срок – 12 месяцев.

Беззалоговая суда предоставляется в виде возобновляемой кредитной линии представителям малого бизнеса, отвечающим следующим требованиям:

- наличие личного кабинета на сайте ЕЭТП;

- осуществление закупок для осуществления деятельности касательно государственных и муниципальных нужд.

«Рефинансирование» от Урал ФД

Финансовое учреждение предлагает рефинансирование действующих кредитов и задолженности по лизингу в банковских организациях и лизинговых компаниях на выгодных условиях без предоставления залогового имущества. Условия ссуды:

- сумма – от 200 тыс. рублей;

- срок – до 10 лет;

- годовая ставка – от 12,5%.

Деньги выделяются в разных формах, в том числе путем открытия возобновляемой кредитной линии с индивидуальным графиком внесения платежей. Основные требования к заявителю:

- возраст – от 21 года;

- наличие расчетного счета в Урал ФД или согласие на его открытие;

- ведение хозяйственной деятельности на протяжении минимум 9 месяцев;

- резидент РФ;

- документальное подтверждение получения официального дохода.

«Авансовый овердрафт» Альфа-Банка

Индивидуальные предприниматели и юридические лица могут воспользоваться возможность и получить овердрафт на следующих условиях:

- сумма – 500 тыс.–6 млн рублей;

- годовая ставка – 13,5–16,6%;

- срок – 12 месяцев;

- комиссия за снятие наличных средств – 1% от суммы, но не менее 10 тыс. рублей;

- автоматическое погашение.

Воспользоваться предложением могут ИП и юрлица, отвечающие следующим условиям:

- возраст – 22–65 лет на дату подачи заявления;

- ведение коммерческой деятельности – не менее 12 месяцев;

- возможность предоставления поручительства.

«На старт бизнеса для женщин» Банка Уралсиб

На создание собственного дела с нуля банковская организация предлагает воспользоваться возможностью открытия невозобновляемой кредитной линии или взять займ на следующих условиях:

- сумма – 500 тыс.–1 млн рублей;

- годовая ставка – 16%;

- срок – 6–36 месяцев;

- комиссия за снятие наличных средств – 1,2% от суммы.

Беззалоговая ссуда выдается исключительно женщинам, отвечающим следующим условиям:

- возраст – 25–50 (последний платеж) лет;

- вклад собственных средств – минимум 10% от стоимости проекта;

- членство в комитете по развитию женского предпринимательства Опора России.

«На исполнение контракта» РосЕвроБанк

Деньги предлагаются ссудодателем на финансирование оборотного капитала и покрытие прочих расходов, которые связаны с исполнением действующих и планируемых к заключению коммерческих контрактов. Предварительное решение можно получить уже через 15 минут после отправки заявки. Основные условия кредита:

- сумма – 300 тыс.–20 млн рублей;

- годовая ставка – от 15%;

- срок – до 12 месяцев.

Воспользоваться предложением могут заявители, имеющие расчетный счет в РосЕвроБанке и готовые предоставить поручительство собственников бизнеса. Основным из условий предоставления беззалогового кредита является осуществление коммерческой деятельности в следующих городах:

- Москва;

- Санкт-Петербург;

- Самара;

- Челябинск;

- Ростов-на-Дону;

- Екатеринбург;

- Новосибирск.

«Деловым людям» ОТП Банка

Без обеспечения залога и предоставления поручительства физические лица, являющиеся индивидуальными предпринимателями, могут получить заем на следующих условиях:

- сумма – 15–200 ты. рублей;

- срок – 12–48 месяцев;

- годовая ставка – от 34,9%.

Для того чтобы запросить беззалоговый кредит, ИП должен быть платежеспособным и соответствовать определенным требованиям:

- возраст – 25–65 (последний платеж) лет;

- гражданин РФ;

- постоянная прописка в регионе присутствия банка;

- ведение предпринимательской деятельности на протяжении минимум 12 месяцев.

Кредитный проект «Поток» от Альфа-Банка без залога, сбора документов и в режиме онлайн

В 2015 году Альфа-банк протестировал новую программу, которая впоследствии стала краудфандинговой площадкой, где бизнесмены могут занять денежные средства у инвесторов на таких условиях

- сумма – 100 тыс. – 2 млн рублей;

- ставка – 2%/день;

- срок – 1 день – 6 месяцев.

Подать заявку могут представители малого предпринимательства, деятельность которых отвечает следующим параметрам:

- период существования компании – от 10 месяцев;

- безналичный оборот по банковскому счету – не менее 100 тыс. рублей;

- своевременное погашение ранее выданных кредитов;

- отсутствие долгов и просрочек по платежам;

- положительная кредитная история;

- отсутствие крупных арбитражей.

Видео

Для начала любого бизнес-проекта необходим стартовый капитал. Чтобы накопить его своими силами, нужно время. И понадобится для этого не 2–3 месяца, а минимум 5–6 лет. Если вы не намерены ждать, придётся обратиться за помощью к частным инвесторам или попытаться взять заём в банке. К счастью, это не так сложно, как кажется. Кредит малому бизнесу с нуля сегодня готовы выдать многие финансовые организации. Всё благодаря целевой государственной поддержке и федеральной программе развития малого и среднего предпринимательства (МСП).

Заёмные средства могут стать отличной стартовой площадкой для молодого предпринимателя. Но у бизнес-кредитования есть свои нюансы, которые необходимо учесть. Во-первых, заём, как правило, выдаётся на определённые цели. Это может быть развитие бизнеса, начало нового дела, закупка оборудования, погашение налоговых платежей, пополнение оборотных средств и т. д. Использовать деньги каким-то другим образом у вас не получится. В противном случае конфликта с представителями банка и надзорными органами не избежать.

Во-вторых, чтобы получить кредит на открытие малого бизнеса с нуля, нужно предоставить бизнес-план. А также официальное свидетельство, подтверждающее ваш статус ИП, и право устанавливающие документы на принадлежащую вам коммерческую недвижимость и торговое оборудование (при наличии). Кроме того, для оформления крупного кредита может потребоваться поручительство третьего лица или другие гарантии вашей платёжеспособности (залог, посредничество Корпорации МСП и т. д.).

Требования к заёмщику

Чтобы взять кредит под бизнес-план, нужно соответствовать требованиям, установленным руководством банковской организации. У каждого банка свои внутренние стандарты, о которых знают только сотрудники компании. Но, тем не менее, есть и общие критерии, более-менее единые для всех финансовых учреждений на территории РФ. К ним относятся:

- гражданство Российской Федерации;

- возраст - от 23 до 65 лет;

- срок ведения бизнеса - от 12 месяцев.

Причём последний пункт не означает, что кредит на развитие малого бизнеса с нуля вам не дадут. Получить его вполне реально, просто для этого нужно будет воспользоваться одной из государственных программ поддержки.

Государственная поддержка

Правительство РФ давно осознало важность малого и среднего предпринимательства. Для стимулирования предпринимательской активности населения разрабатываются различные инструменты финансовой и информационной поддержки. Причём участие в их подготовке принимают не только федеральные органы власти, но и региональная администрация.

Стимулирование кредитования МСП

Программа стимулирования кредитования малого бизнеса - один из самых масштабных проектов Корпорации МСП. Совместно с Минэкономразвития и ЦБ РФ организация разработала принципиально новый инструмент для финансирования молодых бизнесменов. Корпорации удалось зафиксировать процентную ставку по кредитам от 5 млн до 1 млрд руб. на уровне 10,6% (9,6% - для средних предприятий). Получить заём для малого бизнеса с нуля на этих условиях можно в 45 российских коммерческих банках, среди которых Сбербанк, «Возрождение», «Альфа-Банк», «Райффайзенбанк» и т. д.

Среди финансируемых отраслей :

- сельское хозяйство;

- производство и подача электроэнергии, газо- и водоснабжение;

- производство пищевых продуктов;

- строительство;

- связь;

- грузовые и пассажирские перевозки.

Кредит на развитие малого бизнеса с нуля от государства оформляется в рамках льготного кредитования. Гарантом при этом выступает АО «Федеральная корпорация МСП».

Безвозмездный кредит

Деньги на развитие бизнеса можно получить и на безвозмездной основе. Если предприниматель соблюдает требования российского законодательства и не имеет непогашенных налоговых задолженностей, он имеет право на целевые субсидии. Причём как федеральные, так и региональные.

Чтобы оформить субсидию, нужно сначала выбрать направление. Сделать это можно, например, на сайте Фонда содействия инновациям. На открытие бизнеса с нуля организацией выдаются безвозмездные ссуды до 15 млн руб. Отдельно можно получить до 300 тыс. руб. от областного Минэкономразвития в рамках регионального конкурса.

Некоммерческие фонды

Взять кредит для малого бизнеса, с нуля, без залога и поручителей, можно не только у государства, но и у неправительственных организаций. Например, у Международного форума лидеров бизнеса (IBLF). По программе «Молодёжный бизнес России», которую курирует фонд Youth Business International (YBI), можно получить заём до 300 тыс. рублей на период от 1 до 3 лет. Процентная ставка - 12%, возможна отсрочка долга на 6 месяцев.

Всё, что нужно для оформления кредита - готовый бизнес-план. Акция рассчитана на поддержку молодых бизнесменов, поэтому возраст потенциального заёмщика должен быть не более 35 лет.

ТОП-5 бизнес-кредитов

Большинство кредитных предложений, не входящих в программу, подготовленную Комитетом МСП, выдаются предпринимателям, бизнес которых существует не менее 1 года. Обсуждение индивидуальных условий возможно в случае наличия обеспечения или поручительства со стороны лиц, пользующихся доверием руководства банковской организации.

Большинство кредитных предложений, не входящих в программу, подготовленную Комитетом МСП, выдаются предпринимателям, бизнес которых существует не менее 1 года. Обсуждение индивидуальных условий возможно в случае наличия обеспечения или поручительства со стороны лиц, пользующихся доверием руководства банковской организации.

5 МЕСТО: кредиты от АО «Альфа-Банк»

Альфа-Банк - один из самых клиентоориентированных российских банков. Он активно сотрудничает с Корпорацией МСП и предоставляет займы для малого бизнеса с нуля на льготных условиях. А также разрабатывает собственные финансовые инструменты для молодых предпринимателей:

- «Партнёр». Кредит на развитие бизнеса под 16,5% — 17,5% годовых. Взять можно от 300 тыс. до 6 млн руб., залог не требуется. Обязательное условие - наличие расчётного счёта в АО «Альфа-Банк». Период погашения - от 13 месяцев до 3 лет;

- «Овердрафт». Деньги на текущие нужды, своеобразный «запасной счёт» компании. Выдаётся на 12 месяцев. Размер займа варьируется от 500 тыс. до 6 млн руб. Процентная ставка от 13,5% до 18%. Залог не требуется, но наличие поручительства физического лица обязательно. За открытие лимита овердрафта взимается единовременная комиссия в размере 1%.

Если вы только начали бизнес с нуля, то вероятность одобрения очень маленькая

4 МЕСТО: бизнес-кредиты от АО «Россельхозбанк»

Россельхозбанк специализируется на финансировании предприятий, так или иначе связанных с сельским хозяйством и пищевой промышленностью. Поэтому у компании много программ целевого кредитования. Предпринимателей, занятых в сфере малого бизнеса, могут заинтересовать следующие кредиты:

- «Оптимальный». Нецелевой заём от 100 тыс. до 7 млн рублей. Период погашения - 5 лет. Выдаётся под залог недвижимости, торгового оборудования, транспорта или спецтехники. Отсрочки для уплаты долга не предоставляются;

- «Быстрое решение». Кредит на сумму от 100 тыс. до 1 млн руб. Срок кредитования небольшой, всего 12 месяцев. Может использоваться для оплаты арендных платежей или обновления материально-технической базы предприятия. Наличие обеспечения не обязательно.

Процентные ставки Россельхозбанка зависят от размера займа и срока его погашения. И рассчитываются кредитными менеджерами в индивидуальном порядке.

3 МЕСТО: целевой кредит от ПАО «Российский Капитал»

«Российский капитал» располагает большим количеством программ корпоративного кредитования. Но для малого бизнеса наибольший интерес представляет целевой пакет «Бизнес-развитие».

По этой программе предприниматели могут получить в долг от 1 до 150 млн руб. под 11% годовых. Период выплаты кредита - до 10 лет. Деньги можно использовать для закупки оборудования, обновления недвижимости или пополнения оборотного капитала. Средства выдаются как в формате единовременной ссуды, так и в виде невозобновляемой кредитной линии с максимальным лимитом выдачи.

Для получения займа необходимо предоставить залог и заручиться поддержкой поручителей. Минимальный срок существования бизнеса - 9 месяцев. Заёмщиками могут быть ИП и юридические лица, являющиеся налоговыми резидентами РФ.

2 МЕСТО: нецелевые бизнес-кредиты ПАО «Сбербанк»

Сбербанк давно и успешно кредитует малый бизнес. Получить заём на развитие предприятия здесь можно по одной из трёх специальных программ:

- «Доверие» Базовый кредит на срок до 3 лет под 16,5% — 18,5% годовых. Клиент может рассчитывать на сумму до 3 млн руб., поручительство и залог не требуются;

- «Экспресс-овердрафт» Данный кредит так же не требует обеспечения. Срок кредита снижен до 12 месяцев, процентная ставка -15,5%, а максимальная сумма 2 миллиона рублей.

- «Бизнес-Оборот» и «Бизнес-Инвест» Эти два переложения очень схожи, ставка от 11,8%, максимальная сумма кредита не ограничена, она обусловлена только платежеспособностью заемщика и стоимостью обеспечением. Данные предложения являются целевыми кредитами, это и есть основное отличие.

Срок кредита Бизнес-Оборот — до 3 лет, Бизнес-Инвест — до 10 лет

Срок кредита Бизнес-Оборот — до 3 лет, Бизнес-Инвест — до 10 лет

Решение по заявке выносится в течение 3 рабочих дней, возможно онлайн-оформление.

1 МЕСТО: кредиты на развитие бизнеса ПАО «Банк ВТБ 24»

Отличительная особенность программ ВТБ 24 - чёткая специализация. У банка есть как инвестиционные предложения, так и целевые кредиты на развитие малого бизнеса с нуля, закупку спецтехники и другие нужды. Наибольшей популярностью пользуются займы:

- «Целевой». Выдаётся на сумму от 850 тыс. руб. для приобретения оборудования и спецтранспорта у партнёров банка. Период погашения - до 5 лет. Возможна отсрочка платежей по основному долгу на 6 месяцев. Базовая ставка - 10,9%;

- «Инвестиционный». Может быть использован для реализации различных бизнес-процессов. Сумма - от 850 тыс. руб., срок - до 10 лет. Ставка, как и в предыдущем случае, 10,9%. Необходимо предоставление материального обеспечения;

- «Коммерсант». Экспресс-кредит на развитие бизнеса под 13% на сумму от 500 тыс. до 5 млн руб. Разбить ежемесячные платежи можно на срок до 5 лет. Заём не является целевым и предоставляется под минимальный пакет документов (бизнес-план, свидетельство ИП и т. д.).

Оформить кредит от ВТБ 24 можно как в офисе банка, так и через форму на официальном сайте.

Полный список продуктов по кредитованию малого бизнеса www.vtb24.ru/company/credit/

Выводы

Кредит малому бизнесу с нуля выдают как государственные фонды, так и коммерческие компании. Материальную поддержку можно получить также со стороны неправительственных организаций, созданных по инициативе самих предпринимателей. Главное - подготовить убедительный бизнес-план и найти поручителей, которые будут готовы взять на себя ваши финансовые обязательства в случае кризиса.

Здравствуйте! В этой статье поговорим о кредитовании малого и среднего бизнеса.

Сегодня вы узнаете:

- Какие виды кредитов для бизнесасуществуют;

- Какие документы нужно собрать для их оформления;

- Какие риски существуют для бизнеса при получении кредитов.

Для начинающих предпринимателей кредитование часто единственный вариант получить крупную сумму средств для . Этот вопрос остается актуальным для тех, кто представляет малый и средний бизнес, нуждается в технике, сырье или расширении бизнеса.

Почему неохотно выдаются кредиты на бизнес с нуля

Практика выдачи кредитов для бизнеса с нуля в РФ невелика. В западных странах кредитование такого типа более развито, количество выдаваемых займов в процентном соотношении составляет около 35%. В нашей стране этот процент колеблется от 1,5 до 2,5%.

Почему сложилась такая ситуация? Прежде всего потому что открытие бизнеса связано с большими рисками и как для самого предпринимателя, так и для кредиторов, а терять свои деньги не хочется никому.

Кроме рассмотренного фактора, влияет на принятие решения о кредитовании и то, что у заемщика отсутствует кредитная история. Также много молодых компаний закрывается, даже не успев проявить себя в бизнесе. Конечно, кредиторы с осторожностью относятся к кредитованию таких заемщиков.

В каких банках можно получить кредит для бизнеса

В этой части рассмотрим те банковские организации, которые готовы сотрудничать с предпринимателями. Также ознакомимся с условиями кредитования.

Кредит для бизнеса в Сбербанке

На официальном сайте банка целый раздел посвящен малому бизнесу . Банк предлагает несколько ключевых продуктов для ведения бизнеса.

В этот перечень входит рефинансирование, кредитование для приобретения оборудования и техники, беззалоговые кредиты для любых целей и так далее. Также банком разработана программа по стимулированию кредитования субъектов малого и среднего предпринимательства.

В качестве примера рассмотрим кредит на пополнение оборотных средств. Кредит «Бизнес — Оборот » можно получить на следующих условиях: максимальный срок кредитования – 4 года, процентная ставка от 11,8% годовых, минимальная сумма для получения – 150 тысяч рублей.

Данный кредит предоставляется ИП и малым предприятиям, годовая выручка которых не превышает 400 млн. рублей. Также на официальном сайте предоставлен полный перечень документов, которые необходимы для получения кредита. После того как банк проанализирует финансово-хозяйственную часть вашего бизнеса, будет принято решение о выдаче кредита.

Кредиты бизнесу в Альфа-банке

Сейчас Альфа-Банк предоставляет сервис «Поток», где предприниматели могут получить кредит на бизнес без залога, сбора документов и в режиме онлайн. Ознакомиться можно на официальном сайте проекта. Условия выгодные!

Также для малого бизнеса и ИП банк предоставляет так называемый «запасной кошелек» в виде овердрафта.

Условия предоставления таковы: процентная ставка от 15 до 18% годовых, если вы еще не были клиентом Альфа-банка, то можете рассчитывать на сумму от 500 000 до 6 млн. рублей, если же с банком вы сотрудничали ранее, максимальная сумма кредита составит 10 млн. рублей.

Также за открытие лимита банк берет комиссию в размере 1% от суммы лимита, но не менее 10 тысяч рублей.

Для среднего бизнеса действует экспресс-кредитование и кредитование классического типа. Действуют предложения по кредитованию развития бизнеса, кредит под залог имущественных прав и другие предложения.

Что касается условий кредитования и процентных ставок, все рассчитывается в индивидуальном порядке, с учетом финансовых возможностей клиента, а также его потребностей.

Кредит на бизнес с нуля от Россельхозбанка

На официальном сайте банка представлены разделы, посвященные малому и микробизнесу, а также среднему и крупному. Рассматривая предложения для предпринимателей, можно увидеть, к примеру, кредитование для проведения сезонных работ, кредитование для того, чтобы выполнить государственные контракты.

Для более крупных компаний предусмотрены кредиты на текущие цели, для финансирования внешних торговых операций и так далее. Заявку на предоставление кредита можно заполнить в режиме онлайн, также предусмотрено общение со специалистом в банке по типу обратного звонка.

Данный банк также участвует в государственной программе по поддержке малого и среднего предпринимательства.

Кредит для бизнеса в ВТБ

Как и в других кредитных организациях, на официальном сайте банка имеется специальный раздел для бизнеса. Представлено несколько кредитных программ именно для малого бизнеса: экспресс, оборотная и инвестиционная программы кредитования.

Помимо этого, предлагаются кредиты на развитие бизнеса, кредиты на приобретение офисов, складов и торговых площадей, целевой кредит с отсрочкой погашения до полугода и ряд других.

Максимальные сроки кредитования по некоторым кредитам составляют до 10 лет, процентные ставки различные – 13,5% (по кредиту «Бизнес-ипотека»), 11,8% по кредиту «Инвестиционный», также 11,8 % по кредиту «Оборотный» и так далее.

Заполнить заявку можно на сайте, также доступна консультация специалиста банка.

Банк предлагает несколько видов кредитования бизнеса. А именно: овердрафт, кредиты для приобретения техники, которая производится в Республике Беларусь, лизинг, тендерное кредитование и другие виды.

Оформление заявки доступно на официальном сайте, средства могут быть предоставлены субъектам малого и среднего бизнеса, также кредиты доступны для ИП и крупных компаний.

Тинькофф бизнес

В перечень документации могут быть включены:

- или ЕГРИП;

- ОГРН;

- Налоговую декларацию за определенный отчетный период

После того как все документы будут предоставлены, и банк примет решение о кредитовании, вам будет назначена встреча, в течение которой и будет подписан кредитный договор и договор об открытии счета для вашего бизнеса.

Стоит отметить, что банк действительно ориентирован на малый и средний бизнес.

В чем плюсы и риски для открытия бизнеса с кредитом

Достоинства и недостатки заимствования финансовых средств для ведения и развития бизнеса рассмотрим далее.

Достоинства:

- финансовые вопросы решаются быстро;

- бизнес можно в любое время расширить;

- при своевременном погашении кредита можно получить льготы на другие услуги банка;

- благодаря кредитованию можно уменьшить базу налогообложения.

Недостатки:

- наличие переплаты;

- трата времени на поиск подходящей банковской организации;

- нужно оформлять много документов;

- есть возрастные ограничения для заемщиков;

- имущество для залога оценивают ниже, чем составляет его рыночная стоимость.

Самая главная опасность заключается в том, что невозможно просчитать финансовое положение своей компании на несколько лет вперед. Сегодня бизнес процветает, выплачивать заемные средства не составляет особого труда, а через год ситуация может в корне измениться. Особенно в условиях экономической нестабильности в стране в целом.

Об этом стоит помнить и иметь в виду прежде, чем заключать договор кредитования.

Правила кредитования бизнеса

Правила предоставления кредита выстроены таким образом, чтобы кредитные риски были минимизированы. Кредитование – это всегда риск как для потенциального заемщика, так и для кредитора. Риск, который несет заемщик, это прежде всего невозможность вернуть кредит и проценты вовремя, что может привести к .

Риск кредитора связан прежде всего со сроками кредитования. Долгосрочным будет кредит либо краткосрочным, это прямо влияет на уровни рисков.

Чтобы свести риски к минимуму, кредиторы, перед тем как согласовать заявку на кредит, осуществляют следующие мероприятия:

- Тщательно изучают заемщика, его кредитную историю (если кредит оформляется не впервые). Проводят анализ хозяйственного и финансового положения заемщика;

- Изучают предлагаемый заемщиком залог, внутренние и внешние источники, за счет которых кредит может быть погашен;

- Анализируют потенциальные риски и возможности их устранить.

В большинстве банковских организаций разработаны специальные правила по кредитованию малого и среднего бизнеса. В этих правилах фиксируется, как правильно оценивать платежеспособность заемщика, как разработать его психологический портрет, как снизить риски и так далее.

Обеспечение кредита для бизнеса

Получение кредита можно обеспечить несколькими способами:

- Предоставить залог;

- Обеспечить наличие поручителей;

- Предоставить письменное обязательство.

Если кредит обеспечивается залогом, то какая-либо собственность заемщика переходит на период использования кредитных средств к кредитору. Этот залог может быть реализован кредитором, если принадлежащие ему средства не будут возвращены вовремя.

Но если заемщик будет признан банкротом, на этот залог требования других кредиторов распространяться не могут.

В качестве залога может выступать: имущество, ценные бумаги, недвижимость, какой-либо товар.

Когда обеспечением по кредиту выступает письменное обязательство, то чаще всего – это вексель. Тот, кто владеет векселем, имеет полное право потребовать возврата денежных средств с того лица, которое этот вексель выдало.

Что касается поручителей по кредиту, они необходимы тогда, когда уровень доходов заемщика явно недостаточен для получения требуемой суммы.

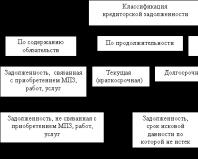

Классификация кредитов для бизнеса

Кредитов для бизнеса существует несколько видов. Кроме того, каждый год банковские организации предлагают все больше услуг для тех, кто ведет бизнес. Главное – правильно ими воспользоваться.

Венчурное кредитование.

Обычно им пользуются, если ведение бизнеса планируется в сфере, связанной с научными технологиями. Такое кредитование производится на длительный срок и под большие проценты. Но никаких гарантий в этом случае никто просто не даст.

Риск здесь максимален, так как сделанные вложения могут просто не окупиться, ведь проекты, связанные с наукой, изначально успешными не являются.

Овердрафт.

Это кредит, которым может воспользоваться предприниматель, если ему дополнительные денежные средства нужны на короткий срок. Банковская организация кредитует предпринимателя, если на нем нет денежных средств. Делается это чтобы оплачивать расчетные документы.

Отличие его от обычного кредита состоит в том, что на погашение будут направлены все деньги, которые будут поступать на счет заемщика.

Товарное кредитование.

Схема проста: заемщику предоставляется то оборудование, которое необходимо для полноценного ведения бизнеса.

Универсальное кредитование.

Данный вид отличается демократичными условиями, а значит и наиболее популярен у предпринимателей. Полученные средства могут быть потрачены на любую деятельность, приносящую прибыль.

Коммерческая ипотека.

Много здесь объяснять не нужно. Инвентарь и оборудование ведь нужно где-то хранить, это вполне логично. Залог в этом случае – та . Не будете вносить платежи – кредитор выставит недвижимость на торги.

Инвестиционный кредит.

Довольно занимательный финансовый инструмент. Банк дает вам деньги не только на развитие, но и на повышение производственных мощностей. Одобряют такой кредит только после тщательной проверки, которая покажет, что вы сможете его выплачивать.

От вас же потребуется для кредита, в котором нужно обосновать, что осуществив вложение в сумме 100 000 рублей, можно получить 2 миллиона рублей прибыли.

Факторинг.

– финансирование специфического типа.

Поясним на примере: вы берете в долг трактор у салона, который торгует сельскохозяйственной техникой. А потом обращаетесь в банк за тем, чтобы он осуществил выкуп вашего долга. Иначе это называется переуступка долга.

Лизинг.

Что такое лизинг, вы можете . Вкратце – это , или недвижимости, которая подразумевает последующий выкуп.

Пример: вы арендуете у банка токарный станок, выплачиваете ежемесячно арендные платежи, при этом выкупаете станок в собственность.

Оборотное кредитование.

Иными словами, кредит на текущую деятельность. Деньги в данном случае выдаются, чтобы приобрести основные средства либо пополнить уже имеющиеся. Основными средствами является такое имущество, которое в процессе ведения бизнеса используется, но не расходуется.

Рефинансирование.

Применяется для того чтобы закрыть другие обязательства по кредитам, а также чтобы оптимизировать условия. Например: гораздо выгоднее купить станок под 4%, чем под 24%.

Какие документы нужно предоставить

Чтобы взять кредит на бизнес, придется собрать необходимый пакет документации. Должны быть предоставлены все документы, которые подтвердят платежеспособность предпринимателя.

Перечень документации в разных банках может немного отличаться, но в целом он следующий:

- Заявка на кредит, в которой указывается сумма кредита, его цель, содержится описание залога, а также указан срок кредитования;

- Учредительные документы компании в виде копий;

- Отчетность по убыткам и прибыли;

Стоит отметить, что во всех документах, которые будет запрашивать банк, информация должна быть актуальной и соответствующей действительности. Все свидетельства, справки должны быть действующими.

Если вы хотите получить инвестиционный кредит, предоставьте в банк бизнес-план.

Банковские организации, работающие с малым и средним бизнесом, тщательно и жестко подходят к проверке предоставленной документации. Залоги также находятся под четким контролем. Если в справке говорится о том, что на балансе компании имеется 100 новых тракторов, ваша задача сделать так, чтобы кредитный инспектор увидел их. Причем все 100.

А вот кредитной истории уделим сейчас особое внимание. Всем известно, что она хранится в Бюро кредитных историй в течение длительного времени. Поэтому долго рассуждать о том, как влияют просрочки платежей на возможность получить новый кредит не стоит. Даже если задолженность погашена, скрыть информацию о том, что она вообще была, невозможно.

Безупречные кредитные истории должны быть у всех, кто принимает участие в сделке: у поручителей (если таковые имеются), у самого предпринимателя, у собственника ООО либо индивидуального предпринимателя.

Если предприниматель только планирует , ему проще получить кредит в качестве физического лица. Данный способ не идеален, так как заем на большую сумму можно получить, только предоставив в залог банку дорогое имущество (например, квартиру).

На полученные деньги можно купить уже готовый бизнес либо франшизу. Если же большая сумма средств не нужна, можно обойтись потребительским кредитованием.

Объем выданных кредитов малому бизнесу в 2016 году

По данным Центрального банка РФ,а за 2016 год малому и среднему бизнесу было выдано кредитов на сумму 4 691 331 млрд. рублей.

Для начала нужно выбрать максимально подходящую именно вам кредитную организацию. Но лучше всего попытаться воспользоваться услугой кредитования в том банке, в котором у предпринимателя открыт расчетный счет. В этом случае вполне возможно получить сниженную процентную ставку и повышенный кредитный лимит.

Также существует возможность получения льготных кредитов, средства на которые выделяет государство.

Участниками такой программы могут быть:

- Предприниматели, которые только начинают вести свой бизнес;

- Те, кто осуществляет свою деятельность в сфере экологического туризма;

- Предприниматели, которые занимаются каким-либо производством и так далее.

Данный перечень исчерпывающим не является, мы привели только самые распространенные направления деятельности.

Следующим шагом к тому, чтобы взять выгодный кредит будетпоиск поручителя. Если он не понадобится, отлично, но лишним точно не будет.

Также не мешает определиться с тем, как вы хотите получить кредит: наличными деньгами либо на счет или карту.

При этом любой предприниматель должен помнить: если он не сможет выполнять свои обязательства по кредиту, отвечать по ним он будет не только всем имуществом компании, но и личным.

На чем заострить внимание при выборе кредита

Малый и средний бизнес в РФ поддерживает государство. Именно поэтому разрабатываются специальные кредитные предложения для предпринимателей. В частности, и такие, которые подразумевают отсрочку платежа.

Но все прекрасно понимают, что полностью бесплатный сыр бывает только в мышеловке. Поэтому далее приведем несколько простых рекомендаций, следование которым позволит избежать недопонимания и проблем при заключении кредитного договора.

- Анализируйте информацию по условиям кредитования в разных банках . Условия реально могут отличаться, как и процентные ставки, причем отличия могут быть существенными. Поэтому не ленитесь сравнивать.

- Платежи вносите в соответствии с графиком . Никогда не задерживайте внесение платежей, но и платить больше, чем предусмотрено графиком, тоже не всегда выгодно. Банк в любом случае списывает только сумму ежемесячного платежа, остальные деньги просто лежат на вашем счете.

- Внимательно изучайте договор. Заострите внимание на следующих моментах: имеет ли банковская организация право менять условия договора единолично (повышать % ставку), нет ли ограничений на погашение кредита раньше срока, каким образом банк взыскивает задолженность по кредиту (если таковая возникает).

- Помните: банк не благотворительный фонд, все что вы взяли, придется выплатить с процентами, причем неважно, являетесь вы физическим лицом, или крупным бизнесменом.

Бизнес без кредита

В этой части статьи поговорим о том, где взять деньги на создание бизнеса и при этом избежать кредитных обязательств.

Вариант 1. Использовать те деньги, которые вы накопили сами.

Кстати, самый банальный из существующих. Понятно, что в этом случае нужно придумать , а также часть из этих денег, но в целом способ не самый плохой.

Вариант 2. Взять в долг у друзей или родных.

Если есть люди, готовые помочь с деньгами, этим можно воспользоваться, но здесь велик риск испортить отношения с ними, если вдруг отдать все вовремя не получится.

Вариант 3. Найти инвестора.

Их еще называют . Им может быть один человек или несколько. Все, что требуется от вас, предоставить бизнес-план и доказать, что ваша идея в будущем принесет прибыль.

Вариант 4. Получить грант.

Для этого вы уже должны быть либо . Кроме этого, условия для получения отличаются в разных регионах страны. Другой сложностью является прохождение конкурсного отбора для получения данного вида поддержки.

Вариант 5. Использовать краудфандинг.

В случае с деньги на бизнес собирают от граждан, причем сумма может быть любой, хоть 50 рублей. Обычно сбор проходит посредством специальных сайтов, где любой желающий может объявить сбор и любой человек вправе внести некую сумму денег.

В РФ такие площадки действуют. Больше всего такой вариант подходит для тех, чей бизнес имеет ярко выраженную социальную направленность, либо связан с искусством, музыкой и так далее. Также на подобных площадках успехом пользуются проекты, связанные с производством и продажей оригинальных товаров.

Вариант 6. Оформить субсидию.

Минус в том, что программа субсидирования действует не во всех регионах страны. Поэтому о ее наличии нужно уточнять по своему месту проживания. А для того чтобы ее получить нужно предоставить обоснование и бизнес-план, который защищают перед комиссией.

Вариант 7. Найти партнера для совместного ведения бизнеса, который сможет вложить в общее дело собственные средства.

Как правило, если сотрудничество только начинается, всю полученную прибыль люди делят на равные половины. Хотя при желании бизнес можно будет разделить.

Все варианты, которые мы рассмотрели, вполне имеют право на существование. Более того, есть предприниматели, построившие успешный бизнес без привлечения кредитных средств. Например, Сергей Галицкий, директор сети «Магнит». Свою деятельность он начал с работы в отделе делопроизводства одного из банков Краснодара. В итоге его состояние на сегодняшний день составляет 4 млрд. долларов.

Насколько оправдано кредитование при открытии и развитии бизнеса

Этот вопрос, безусловно, интересный. Хотя на него вряд ли можно ответить однозначно. Ясно, что если в экономике и ведении бизнеса вы мало что понимаете, брать кредит – практически самоубийство. Вы просто наживете большую и долгосрочную проблему, решение которой затянется не на один год.

Если есть возможность использовать другие варианты привлечения средств в дело, кроме кредита, лучше воспользоваться ими.

С другой стороны, бывают ситуации, когда кредиты реально помогают вывести бизнес на другой уровень, а порой и просто его спасти. Это больше относится к делу, которое уже функционирует и приносит определенную прибыль. За счет заемных средств можно перекрыть возникшие задолженности, увеличить производственные мощности, обновить оборудование, приобрести офисное или складское помещение.

Ряд специалистов считает, что брать кредит можно только на расширение своего дела, но не на открытие его. То есть если вы видите, что бизнесу есть куда расти и развиваться, тогда брать кредит можно, в других случаях стоит дважды подумать, прежде чем обращаться в банк за кредитом.

Заключение

Кредитование малого и среднего бизнеса – финансовый инструмент, который может вполне вдохнуть жизнь в новый проект. Но нужно понимать, что в качестве кредита мы получаем чужие деньги, а отдавать придется свои кровные, еще и с процентами.

Поэтому прежде чем принять решение об оформлении кредита, нужно тщательно взвесить все за и против, а лучше обратиться к специалистам, которые смогут просчитать все риски и посоветуют, как их избежать.

Не все «новоиспеченные» предприниматели открывают свое дело без привлечения кредитных средств. Банки, в свою очередь, постоянно внедряют подобные кредитные продукты и выдают кредиты индивидуальным предпринимателям на развитие бизнеса в Москве, в частности на приобретение техники, закупку товаров и , . Рассмотрим условия кредитования.

На каких условиях выдаются кредиты для ИП для бизнеса в Москве?

В первую очередь, компания, заявляющаяся на получение кредита должна являться резидентом РФ и осуществлять деятельность в регионе регистрации банка. Еще одно требование, которое выдвигают почти все московские банки, это обеспечение кредита залогом. На открытие или на поддержание действующего бизнеса можно оформить кредит под залог:

- квартиры;

- дома или дачи;

- земельного участка;

- транспорта (в том числе спецтехники);

- офисных, торговых и складских помещений;

- коммерческой недвижимости.

Если нужен в Москве с нуля, то такой вариант банки тоже готовы рассмотреть и выдать кредит на покупку коммерческой недвижимости, в том числе в стадии строительства. Такой кредит рассчитан на 5-10 лет. Оформить такой кредит без справок о подтверждении платежеспособности, а также без залога и поручителей по ставке от 12% можно в Сбербанке России. Приобретаемая недвижимость выступит залогом по кредиту.

Кредит для ИП на открытие бизнеса выдается только в российских рублях путем зачисления на счет. Наличными кредит можно получить, если банк примет такое решение, рассмотрев заявление.